玉米供需紧平衡,近强远弱。玉米2301,波动区间2780-2950元/吨,短期玉米期价仍有下跌需求,关注2750元/吨下方支撑强度。

下游企业,贸易商,关注2800元/吨以下,阶段低点探明,可择机补库、接货。投机客户,把握区间低点探明,滚动短多操作,轻仓谨慎操作为宜,做好仓位控制。

风险点,主产国或全球谷物产量超预期上调;美元指数超预期波动;全球宏观经济形势剧烈变化;全球通胀形势剧烈变化;美联储加息节奏剧烈变化。

一、玉米基本面

1、价格

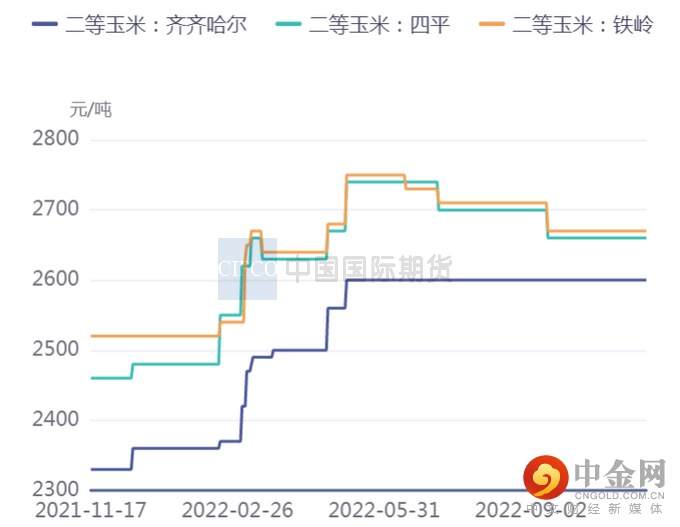

图1:玉米产地收购价格 单位:元/吨

资料来源:iFinD金融数据终端,中期研究院

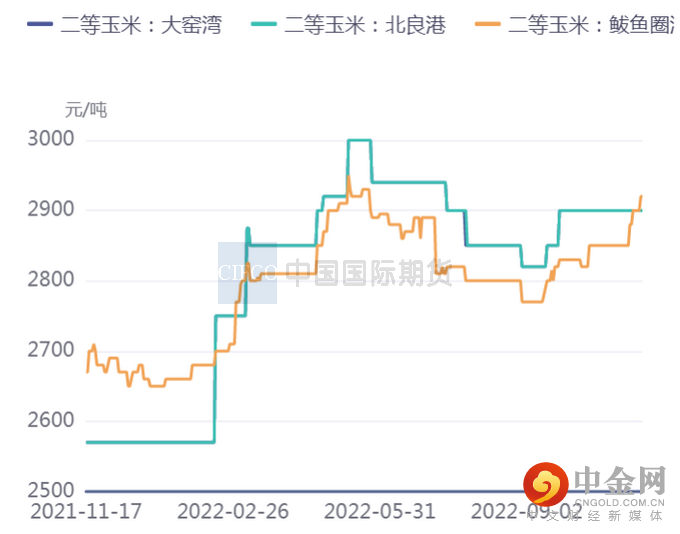

图2:玉米北方港口价格 单位:元/吨

资料来源:iFinD金融数据终端,中期研究院

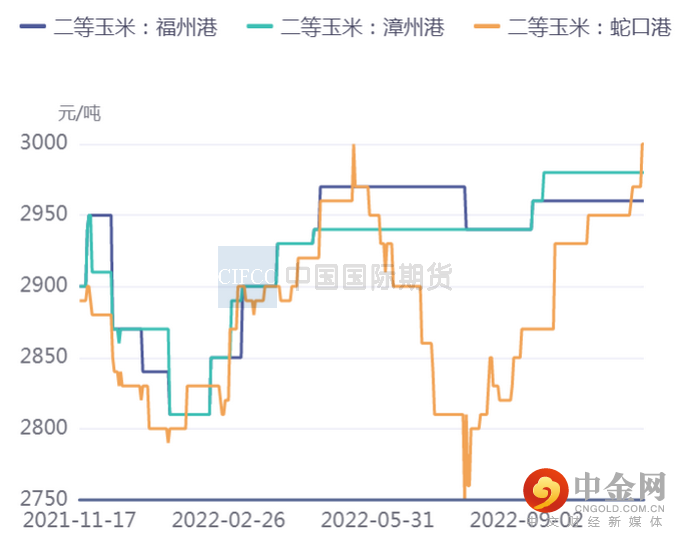

图3:玉米南方港口价格 单位:元/吨

资料来源:iFinD金融数据终端,中期研究院

玉米主产区价格平稳,港口价格有所上涨。从玉米价格走势图来看,目前的价格虽然还没有创历史新高,但处于历史同期最高水平。华北市场玉米价格整体维持稳定,大部分企业价格维持稳定。销区贸易商心态偏弱,南方港口成交缓慢,且实际成交价格偏低。目前下游多数企业建库意愿不强,随用随采为主。

新粮方面,由于东北玉米价格开秤价格较高,东北、华北玉米价格始终处于倒挂。11月份之后,东北玉米进入华北市场,华北地区玉米价格有所上涨。

图4:玉米到港完税价 单位:元/吨

资料来源:钢联数据,中期研究院

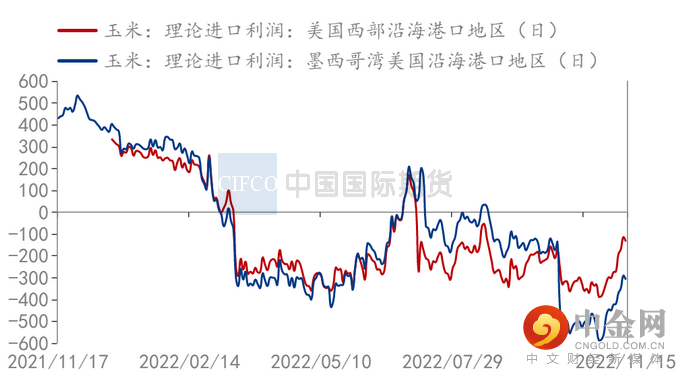

图5:玉米进口利润 单位:元/吨

资料来源:钢联数据,中期研究院

图6:玉米运费价格 单位:美元/吨

资料来源:钢联数据,中期研究院

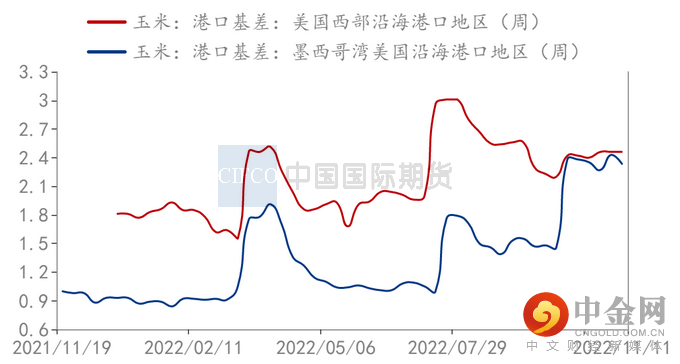

图7:玉米港口基差 单位:美元/蒲式耳

资料来源:钢联数据,中期研究院

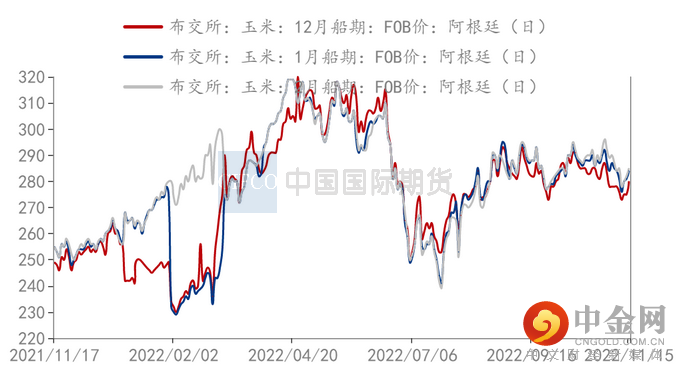

图8:阿根廷玉米FOB 单位:美元/吨

资料来源:钢联数据,中期研究院

近期中国进口玉米等谷物理论完税成本有所下降。巴西玉米近月进口完税成本再度从2700元/吨下降至2650元/吨左右,但依旧高于年内2500多元/吨的低点;美国玉米进口完税成本则回归至3000元/吨以内。

2、供给

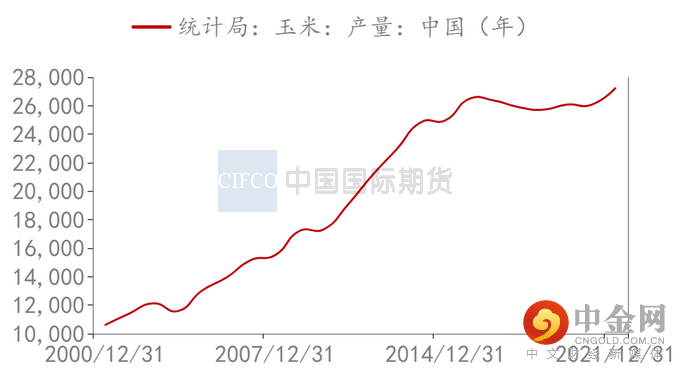

图9:中国玉米产量 单位:万吨

资料来源:钢联数据,中期研究院

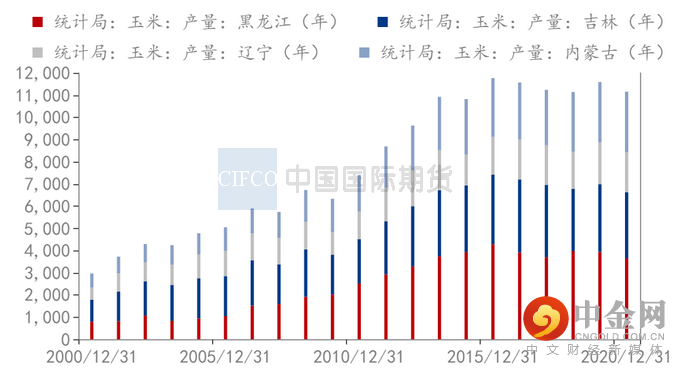

图10:东北三省、内蒙古玉米产量 单位:万吨

资料来源:钢联数据,中期研究院

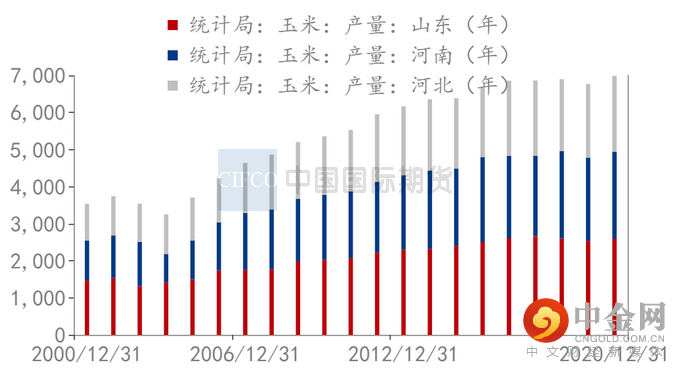

图11:山东、河南、河北玉米产量 单位:万吨

资料来源:钢联数据,中期研究院

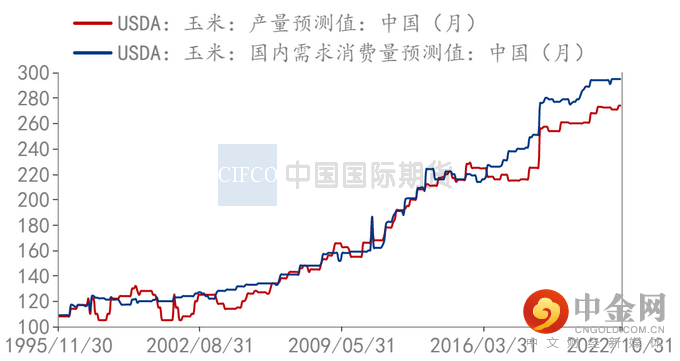

图12:中国玉米产量、消费量预测值 单位:百万吨

资料来源:钢联数据,中期研究院

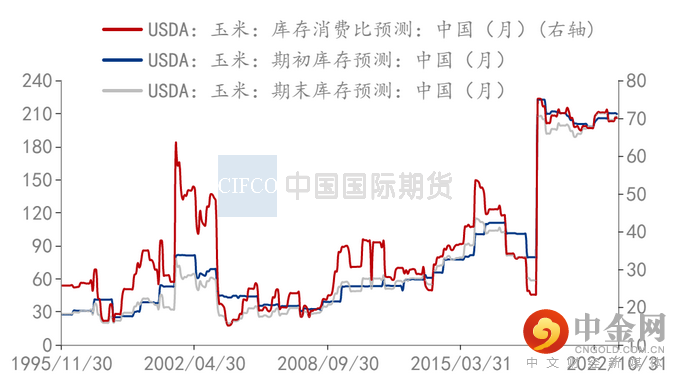

图13:中国玉米库存消费比 单位:百万吨

资料来源:钢联数据,中期研究院

从供需方面来看,在进口、种植成本、需求、国际宏观、国内散点疫情等多重因素扰动下,玉米供需呈现紧平衡状态。从时间序列方面来看,玉米市场呈现出近强远弱态势。

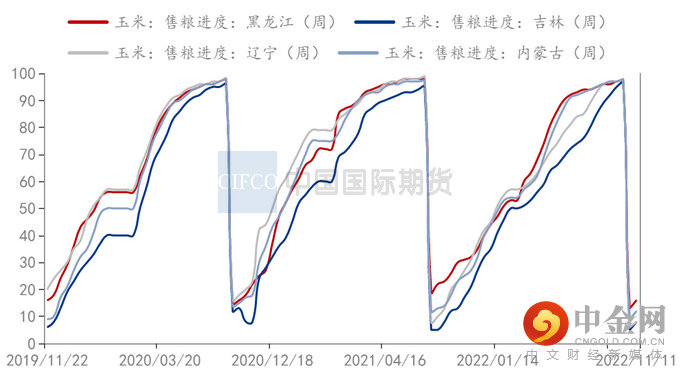

图14:黑吉辽内蒙收粮进度 单位:百分比

资料来源:钢联数据,中期研究院

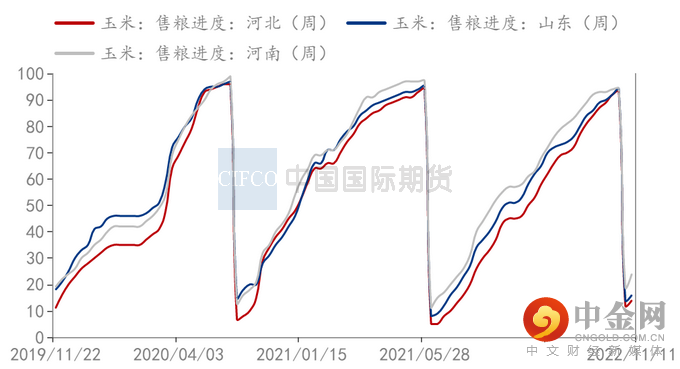

图15:冀鲁豫收粮进度 单位:百分比

资料来源:钢联数据,中期研究院

截至11月10日,据Mysteel玉米团队统计,全国玉米主要产区售粮进度为18%,较上期增加3%,较去年同期增加6%。从售粮进度来看,除了黑龙江和辽宁外,其他主产区整体售粮进度较去年略快。

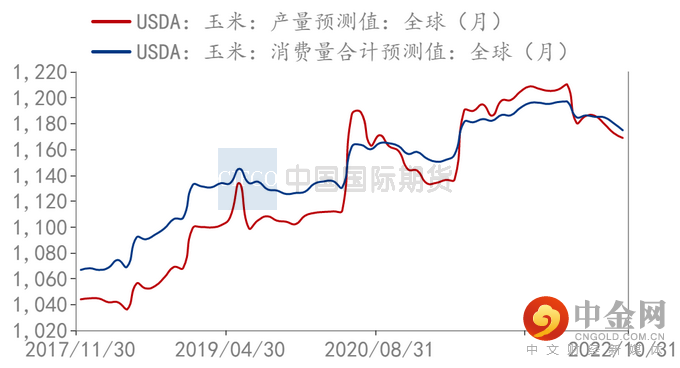

图16:全球玉米产量、消费量预测值 单位:百万吨

资料来源:钢联数据,中期研究院

图17:全球玉米库存消费比 单位:百万吨

资料来源:钢联数据,中期研究院

图18:中储粮网拍卖成交情况(20221110-1117) 单位:吨

资料来源:钢联数据,中期研究院

3、需求

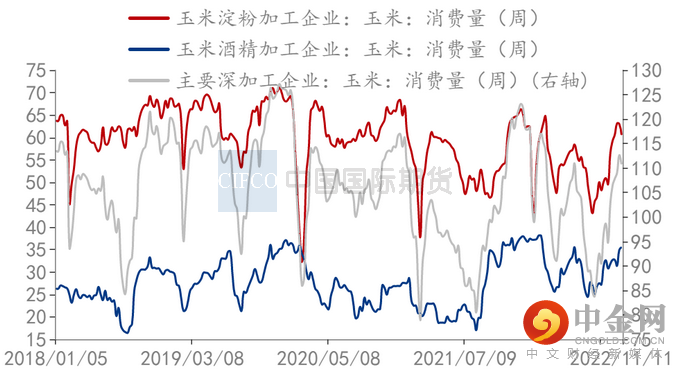

图19:企业消费量 单位:万吨

资料来源:钢联数据,中期研究院

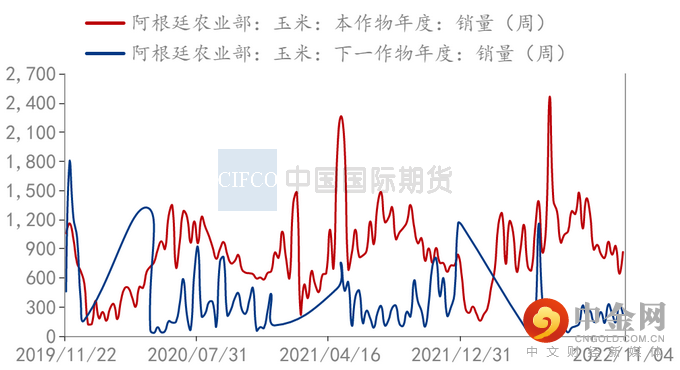

图20:阿根廷玉米销量 单位:千吨

资料来源:钢联数据,中期研究院

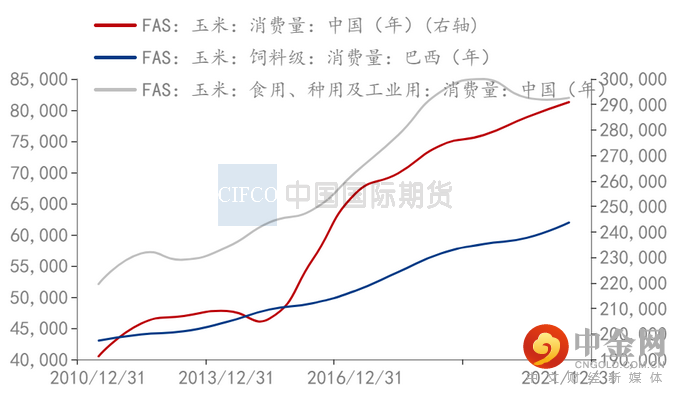

图21:玉米消费量(FAS) 单位:千吨

资料来源:钢联数据,中期研究院

深加工企业方面,东北产区玉米上量较之前有所增加,但贸易商往港口发货较多,本地企业刚需补库,连续上调收购价格,厂门到货量有所上升。中储粮陆续开秤收购新粮,价格较高对市场有所支撑,关注基层农户心态。华北市场玉米价格达到相对高点后,贸易商出货意愿增强,深加工企业厂门到货有所增加。

饲料企业方面,东北地区整体维持滚动补库,个别企业库存略有上涨。华北样本企业库存水平整体下降,山东部分企业采买玉米价格突破3000元/吨,本周本地粮到货少,部分企业按需采买东北粮源,库存水平整体下降。华东和华南地区,大型企业库存量继续提升,接货意向较为积极,但是普通规模企业对价格不认可,滚动补库或降低库存,部分等待价格回落或观望后期进口玉米情况。

4、库存

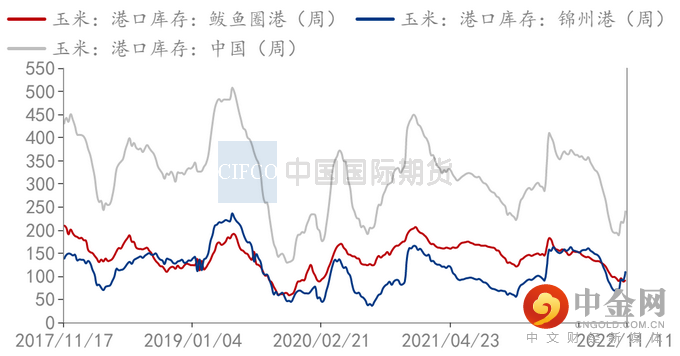

图22:玉米港口库存 单位:万吨

资料来源:钢联数据,中期研究院

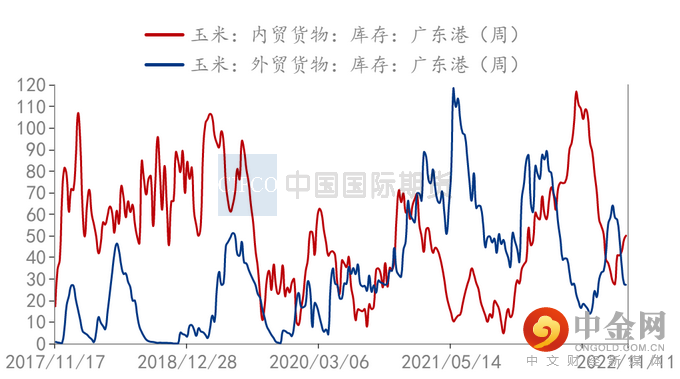

图23:玉米广东港库存 单位:万吨

资料来源:钢联数据,中期研究院

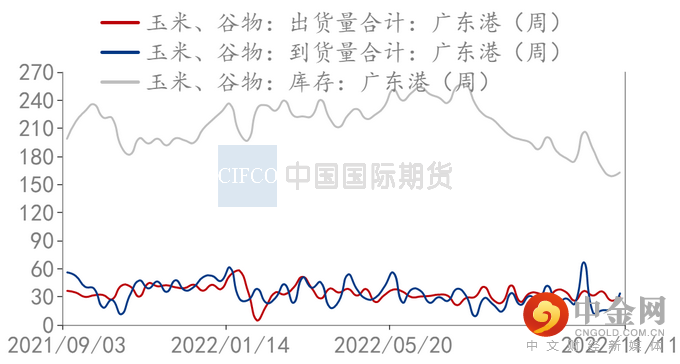

图24:玉米、谷物广东港出货、到货、库存 单位:万吨

资料来源:钢联数据,中期研究院

图25:玉米商业库存 单位:万吨

资料来源:钢联数据,中期研究院

截至11月11日,广东港内贸玉米库存共计50.2万吨,较上周增加1.8万吨;外贸库存27.3万吨,较上周减少0.3万吨;进口高粱82.9万吨,较上周增加4万吨;进口大麦2.7万吨,较上周减少1.2万吨。从港口库存数据来看,广东港口内贸玉米库存呈上升趋势。据了解,北港解除静态管理后,发运正常,新粮后期到货量会比较多,但目前销区下游需求持续偏弱,现货成交缓慢,港口库存增加。

根据Mysteel玉米团队对全国12个地区,96家主要玉米深加工厂家的最新调查数据显示,2022年第46周,截止11月16日加工企业玉米库存总量211.3万吨,较上周上涨2.77%。

5、进出口

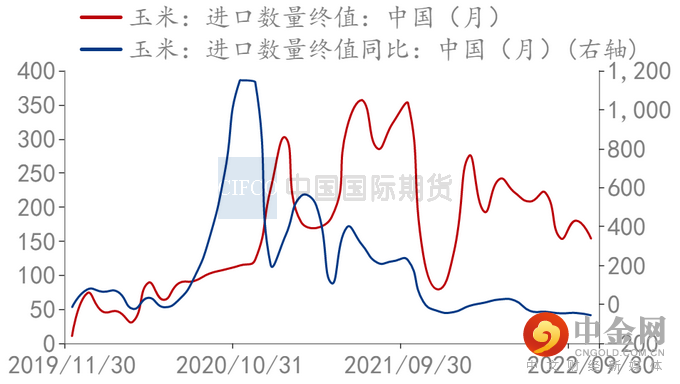

图26:中国玉米进口 单位:万吨

资料来源:钢联数据,中期研究院

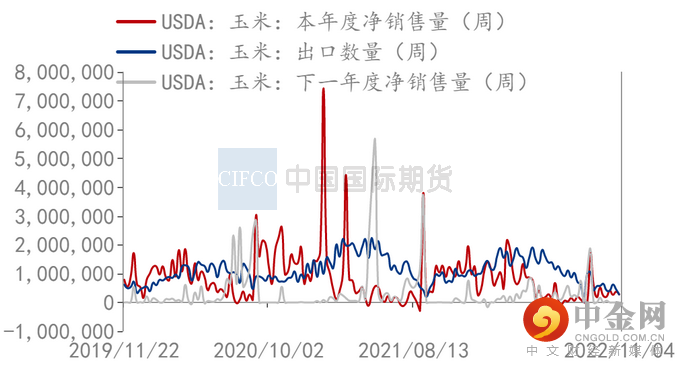

图27:美国玉米出口 单位:公吨

资料来源:钢联数据,中期研究院

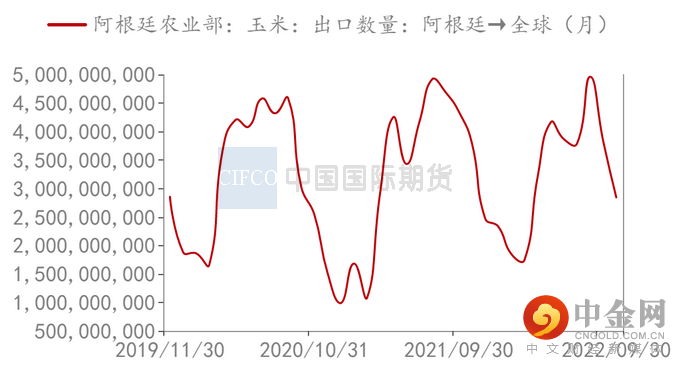

图28:阿根廷玉米出口 单位:公斤

资料来源:钢联数据,中期研究院

目前全球主要玉米出口国销售偏慢,关注未来美国、巴西、阿根廷玉米的出口情况。

美国玉米出口中国较前两年同期有所下降。截至2022年11月10日的一周,美国对中国(大陆地区)装船玉米208077 吨,上一周对中国装船为513 吨。截止11月10日的过去四周,美国对中国玉米检验装船量累计为498655吨。迄今为止,2022/23年度(始于9月1日)美国玉米出口检验总量为4932666吨。其中对中国出口检验量累计达到1636142吨,占本年度美国出口检验总量的33.2%。

阿根廷玉米出口逐步进入季节性淡季。

巴西进口玉米23年上半年较难进入国内市场。5月份,中国海关总署与巴西农业部签署《巴西玉米输华植物检疫要求议定书》,进一步促进两国农产品贸易发展。5月份中国签单采购20-40万吨巴西玉米,后续没有新订单跟进。11月初,中国海关总署公示136家巴西企业获准向中国出口玉米,也包含了国际四大粮企。巴西第二季玉米,6月附近开始收割,产量约占总产量的76%,二季玉米产量较大,多数用于出口,出口期在7-11月。未来巴西进口玉米到达国内市场仍需时日。

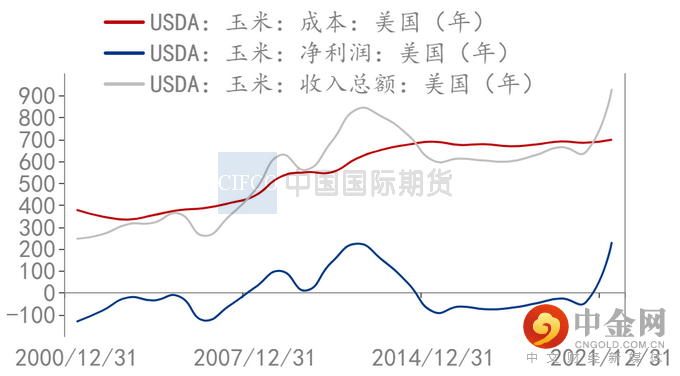

6、种植成本利润

图29:美国玉米成本 单位:美元/英亩

资料来源:钢联数据,中期研究院

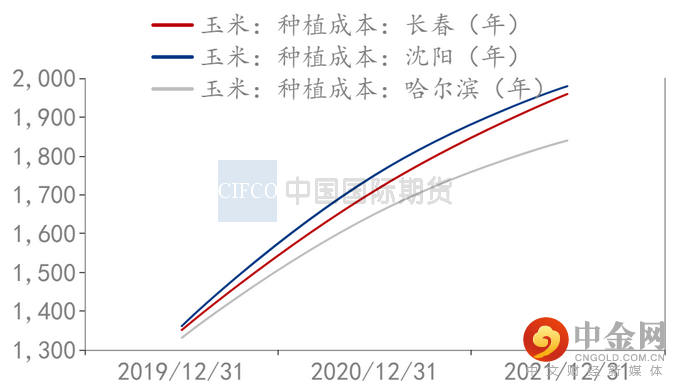

图30:玉米种植成本 单位:元/吨

资料来源:钢联数据,中期研究院

图31:玉米种植利润 单位:元/吨

资料来源:钢联数据,中期研究院

美国玉米种植成本窄幅区间运行,21年之后种植玉米净利润快速飙升。中国东北地区玉米种植成本逐年稳定提高,22年3季度开始种植玉米利润有所回升,但相比21年1季度高点还有一定差距。

7、价差分析

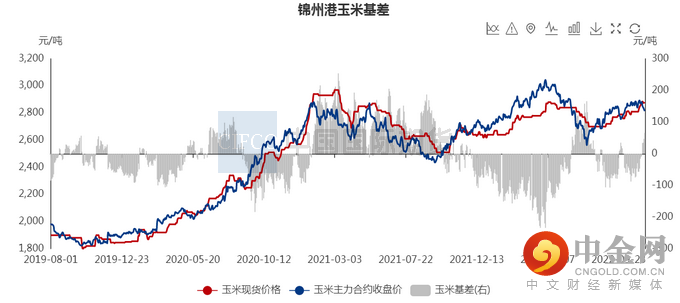

图32:锦州港玉米基差 单位:元/吨

资料来源:钢联数据,中期研究院

图33:小麦玉米价差 单位:元/吨

资料来源:钢联数据,中期研究院

玉米基差低位运行。小麦玉米价差维持在400元/吨一带窄幅整理。玉米01-05合约价差窄幅运行,跨期套利操作空间不大。淀粉玉米价差已从超预期的0一线到达150元/吨,短期价差继续向常态价差(260-350元/吨)回归。

图34:玉米01-05合约价差 单位:元/吨

资料来源:钢联数据,中期研究院

图35:淀粉玉米价差 单位:元/吨

资料来源:钢联数据,中期研究院

8、小麦相关数据

图36:中国小麦产量 单位:万吨

资料来源:钢联数据,中期研究院

图37:2020-2022年临储小麦竞拍成交情况 单位:吨

资料来源:钢联数据,中期研究院

图38:中国小麦供需 单位:万吨

资料来源:钢联数据,中期研究院

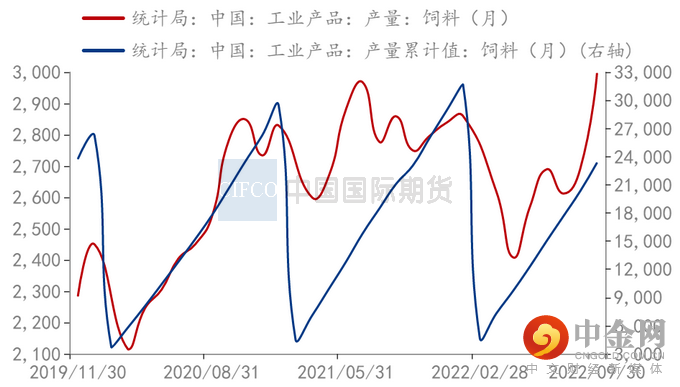

图39:饲料产量 单位:万吨

资料来源:钢联数据,中期研究院

随着小麦价格涨至高位,粮商出货积极性提升,且新冠疫情逐步受控,市场粮源流通逐渐充裕。粮商前期建库成本较高。制粉企业收购价格低于粮商出货成本线,门前到车有限。制粉企业利润下行,有补库需求。

二、玉米策略

从供需方面来看,在进口、种植成本、需求、替代品、国际宏观、国内散点疫情等多重因素扰动下,玉米供需紧平衡。从时间序列方面来看,玉米市场呈现出近强远弱态势。具体表现在:玉米进口成本小幅下滑,期货价格升水,贸易商建库成本高,小麦价格高位,谷物港口库存下降。新作上市,下游对高价玉米接受度差,定向稻谷出库,糙米替代。11月份产地贸易商陆续开库收粮,贸易商较难接受高价玉米。玉米旺季不旺,概率大。下游维持随采随用。11月下旬,关注东北主产区售粮进度,贸易商出货情况,下游接货情况。

玉米供需紧平衡,近强远弱。玉米2301,波动区间2780-2950元/吨,短期玉米期价仍有下跌需求,关注2750元/吨下方支撑强度。

下游企业,贸易商,关注2800元/吨以下,阶段低点探明,可择机补库、接货。

投机客户,把握区间低点探明,滚动短多操作,轻仓谨慎操作为宜,做好仓位控制。

风险点,主产国或全球谷物产量超预期上调;美元指数超预期波动;全球宏观经济形势剧烈变化;全球通胀形势剧烈变化;美联储加息节奏剧烈变化。

中期研究院 吴媛瑾 投资咨询号:Z0010184

2022年11月18日

中期研究院

中期研究院,根植于国际期货30年以来对大量产业客户服务经验的积累和总结,专注于期货及金融衍生品领域的广度、深度和创新性研究,是中国期货及金融衍生品领域优秀的大型综合性研究机构。

中期研究院定位为公司及客户提供前瞻性、实用性的投资及研究报告,逐步形成以宏观、产业、策略、创新、应用研究为研发主线,通过对宏观经济、相关产业深度研究,基于创新业务模式和实战应用为重点的研究发展方向。通过以市场需求为导向,以市场化研究为目标,深入产业、贴近市场,以独特敏锐的视角把握全球最新动态,提供快速、高效、极具深度的咨询服务,呈现高价值投资报告,全方位管理客户资产风险,服务实体经济。

免责声明

分析师承诺:本人(或研究团队)以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人(或研究团队)的研究观点。本人(或研究团队)严格遵守《中国国际期货股份有限公司廉洁从业规定》不存在利用期货交易咨询从事或变相从事期货委托理财活动,本人(或研究团队)不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。

免责声明:客户不应视本报告为作出交易决策的惟一因素。本报告中所指的观点及服务可能不适合个别客户,不构成客户私人咨询建议。本公司未确保本报告充分考虑到个别客户特殊的投资目标、财务状况或需要。本公司建议客户应考虑本报告的任何意见或建议是否符合其特定状况,以及(若有必要)向取得期货交易咨询业务资格的经营机构或期货交易研究分析人员咨询。

在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的交易建议。在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。若本报告的接收人非本公司的客户,应在基于本报告作出任何交易决定或就本报告要求任何解释前向取得期货交易咨询业务资格的经营机构或期货交易研究分析人员咨询。