currentVersion

111

222170009FF

gh_afbc45827012

中泰国际最新资讯分享

点击上方蓝字

关注中泰国际

中流砥柱

泰山可倚

扫描二维码

立即开户

香港股市|人工智能

创新奇智(2121 HK)

申购意见:

中性

公司简介:

创新奇智成立于2018年是一家聚焦计算机视觉及机器学习的AI解决方案提供商。公司通过三个自主研发的AI平台:ManuVision机器视觉智能平台、MatrixVision边缘视频智能平台和Orion分布式机器学习平台,应用布局制造及金融服务等行业。根据弗若斯特沙利文的数据,按照2020年收入计,公司是中国制造业AI解决方案市场最大的AI技术驱动型解决方案提供商。此外上市前公司引入众多知名投资者包括中金、华兴、软银等,同时李开复博士担任公司的董事长兼非执行董事。

中泰观点:

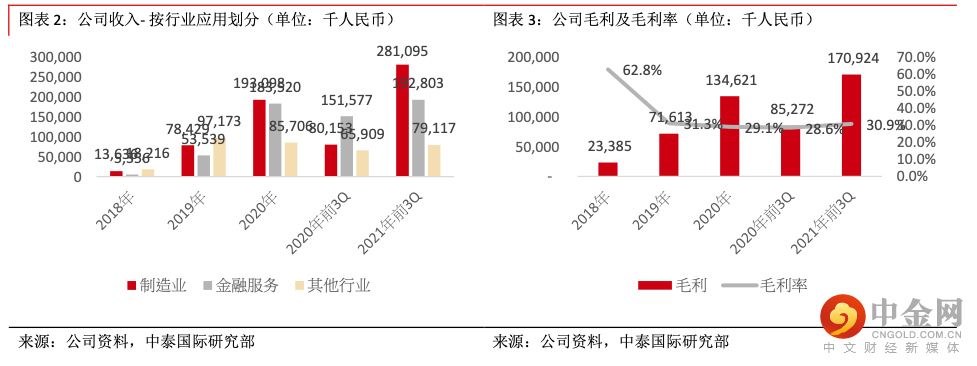

聚焦制造业AI解决方案市场,客户覆盖数量可观。公司的三大专有平台可为钢铁冶金、能源电力、汽车装备、面板半导体、3C高科技以及工程建筑等制造业细分垂直领域客户提供丰富的AI产品及解决方案。其中应用模块包括:自动检测缺陷的质量检查、在生产线及现场之间进行原材料及产品的自动化运输系统、设备及库存物料的智能跟踪,生产周期管理的资产及库存跟踪管理等。截止20年底,公司已积累93名制造业客户,同时总客户数量达157家。

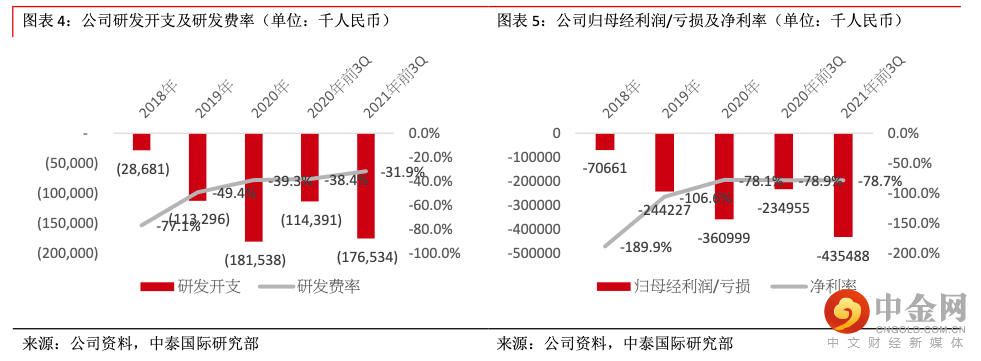

财务分析: 2018-2020财年及2021年前9个月,公司的收入分别为人民币3,721万元、2.3亿元、4.6亿元及5.5亿元,其中按照行业垂直领域划分,来自制造业的收入占比由36.6%增至50.8%,金融服务业的收入占比由14.4%增至34.9%;毛利率分别为62.9%、31.3%、29.1%及30.9%。19年毛利率大幅减半的原因:(1)18年公司主要销售软件产品,而后逐渐转为软件+硬件产品;(2)公司投标大型项目时提供更加有竞争力的定价所致。销售开支分别为2068万元、7597万元、6041万元及9141万元,占比总收入分别为55.6%、33.2%、13.1%及16.5%;研发开支分别为2868万元、1.1亿元、1.8亿元及1.8亿元,占比总收入分别为77.1%、49.4%、39.3%及31.9%;亏损分别为-7066万元、-2.4亿元、-3.6亿元、-4.4亿元;贸易应收款项周转天数分别为76天、115天、135天及137天,公司回款周期持续升高由于制造业客户一般需要较其他行业的客户更长的结算期限;经营活动所用现金净额分别为-289.3万

元、-1.9 亿元、-1.7 亿元及-1.7 亿元;融资活动所得现金净额分别为 1.2 亿元、7.4 亿元、6.3亿元及 8.3 亿元;期末现金及现金等价物分别为 7440 万元、6.1 亿元、10.4 亿元及 16.5 亿元。

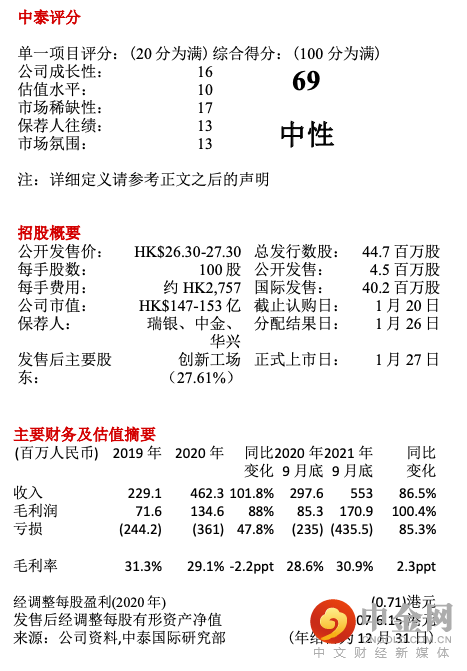

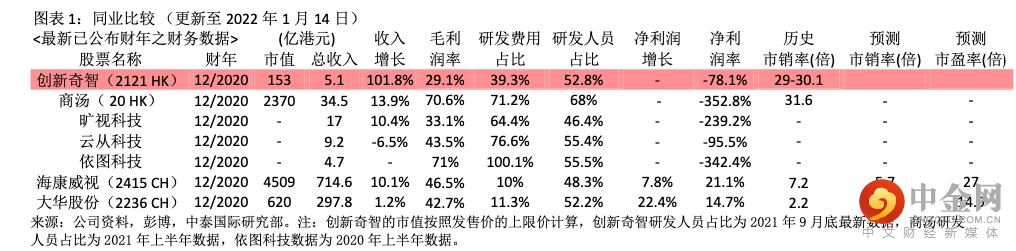

同业比较及估值水平:我们选取同类计算机视觉的两家 A 股上市公司:海康威视(2415 CH)、大华股份(2236 CH)及四家独角兽:商汤(20 HK)、旷视科技、云从科技、依图科技作为对标:毛利率方面,公司远低于同业水平;研发配置方面,研发费率低于行业平均,研发人员数量占比约一半比例与行业水平相当,但公司体量较小,截止 21 年 9 月底,研发人数仅约 200 人,而同比商汤已超三千人;估值方面,两家 A 股上市同业的 2021 年预测市盈率平均约为 21 倍,2021 预测市销率平均约为 3.8 倍,商汤 2020 年的历史市销率约为 56.2 倍(按上市市值计算约为 31.6 倍)。公司 2020 年的历史市销率约为 29-30.1 倍,公司按全球公开发售后的 5.6 亿股本计算,对应市值为 147-153 亿港元。

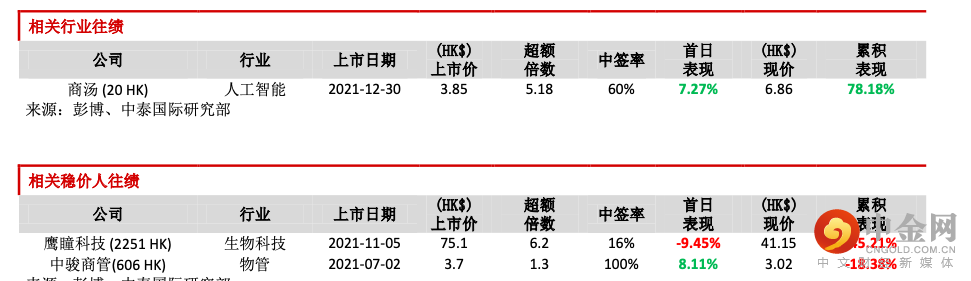

保荐人往绩:此次稳价人是瑞银,2021 年共参与保荐项目 6 个,参与稳价人项目 2 个,首日 表现1涨1跌。

基石投资者:

基石方面,引入软银、Laurion Capital 两家作为投资者,认购约 2 亿港元,假 设按照发售价范围上限定价且未行使超额配股权,合计占发售股份约 16.7%。

申购建议:

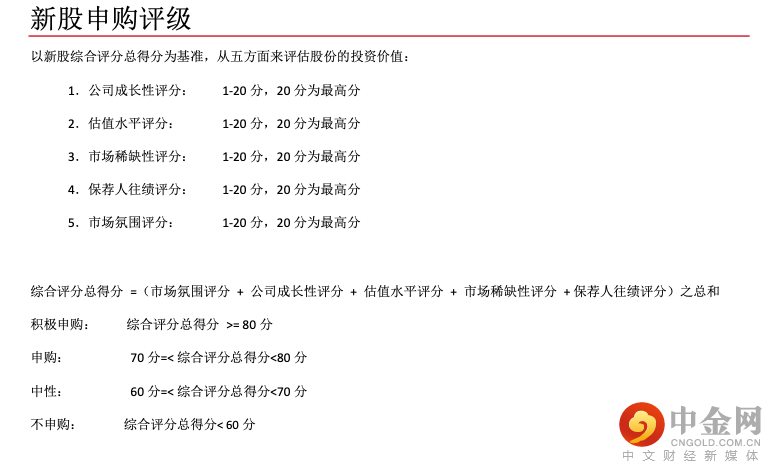

公司同比以 AI 技术为切入点的四家 AI 视觉独角兽(商汤、旷视、云从、依图), 收入规模与依图较为接近,毛利率与旷视较为接近,整体公司竞争力水平不够明显。由于公 司研发投入占比较高,目前仍处于亏损且未来仍将持续,因此更应关注未来客户的拓展情况, 但是人工智能应用场景较为琐碎分散,客户增长稳定性方面存在一定疑虑。尽管同属人工智 能稀缺标的商汤近期股价表现较好,但是考虑公司与其竞争可比性不高,且估值较高,因此 综上所述,给予其 69 分,评级为“中性”,建议投资者可待公司正式上市后持续关注。

集资用途: 假设公司最终并无行使超额配股权及假设发售价为每股发售股份中位数 26.80 港 元,集资约 10.9 亿港元,其中约 45%用于提高研发能力;约 25%用于提升商业化能力;约 15%用于潜在策略投资及收购;约 10%用于提升内部系统及升级信息基础设施;约 10%用作 营运资金及其他一般公司用途。

风险提示:(1)市场竞争风险、(2)研发持续扩张,持续亏损、(3)市场监管政策变化

重要

声明

本报告由中泰国际证券有限公司(“中泰国际”)分发。本研究报告仅供我们的客户使用。本研究报告是基于我们认为可靠的目前已公开的信息,但我们不保证该信息的准确性和完整性,报告内容仅供参考,报告中的信息或所表达观点不构成所涉证券买卖的出价或询价。中泰国际不对因使用本报告的内容而导致的损失承担任何责任,除非法律法规有明确规定。客户不应以本报告取代其独立判断或仅根据本报告做出决策。客户也不应该依赖该信息是准确和完整的。我们会适时地更新我们的研究,但各种规定可能会阻止我们这样做。除了一些定期出版的行业报告之外,绝大多数报告是在分析师认为适当的时候不定期地出版。本公司所提供的报告或资料未必适合所有投资者,任何报告或资料所提供的意见及推荐并无根据个别投资者各自的投资目的、状况及独特需要做出各种证券、金融工具或策略之推荐。投资者必须在有需要时咨询独立专业顾问的意见。中泰国际可发出其他与本报告所载信息不一致及有不同结论的报告。本报告反映研究人员的不同观点、见解及分析方法,并不代表中泰国际或附属机构的观点。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。我们的销售人员、交易员和其它专业人员可能会向我们的客户及我们的自营交易部提供与本研究报告中的观点截然相反的口头或书面市场评论或交易策略。我们的自营交易部和投资业务部可能会做出与本报告的建议或表达的意见不一致的投资决策。

权益披露:(1)在过去12 个月,中泰国际与本研究报告所述公司并无投资银行业务关系。(2)分析师及其联系人士并无担任本研究报告所述公司之高级职员,亦无拥有任何所述公司财务权益或持有股份。(3)中泰国际证券或其集团公司可能持有本报告所评论之公司的任何类别的普通股证券1% 或以上的财务权益。版权所有 中泰国际证券有限公司未经中泰国际证券有限公司事先书面同意,本材料的任何部分均不得 (i) 以任何方式制作任何形式的拷贝、复印件或复制品,或 (ii) 再次分发。

立即开户

识别二维码

#