我们预计至少在未来一个月,美元将处于盘整态势

对日本银行行长继任者和潜在政策变化的关注或令日元再次走强

受风险偏好(而非利率)的推动,英镑和加元可能会小幅走强

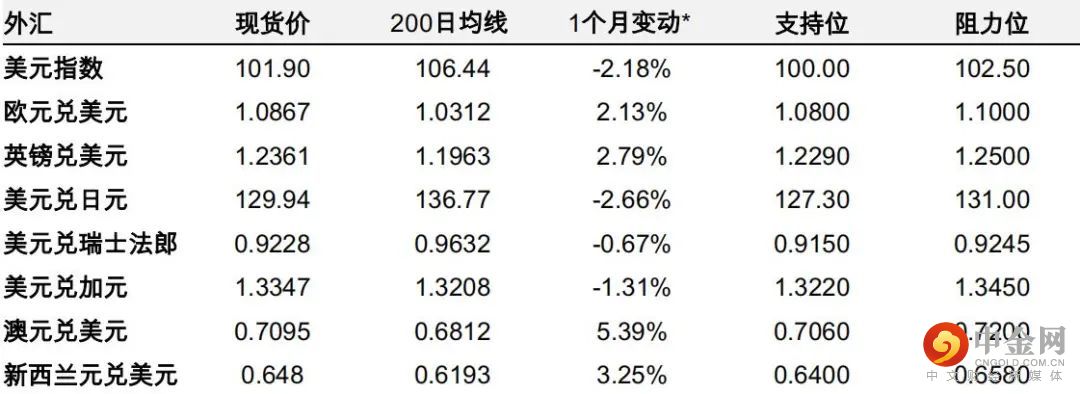

我们的战术观点

注:^美元指数是衡量美元兑全球主要货币(包括欧元、日元、英镑、加元、瑞典克朗和瑞士法郎)汇率的指数或指标。

资料来源:汇丰银行

美元:就1月31日至2月1日的联邦公开市场委员会(FOMC)会议而言,加息步伐进一步放缓至25个基点的可能性很大(彭博资讯,2023年1月26日),但市场将继续争论美联储是否不得不在2023年下半年降息,因此美元可能不会对此次会议做出太大反应。关于美国经济衰退或美联储在2023年下半年放松政策的争论,关键仍然是劳动力市场和消费价格指数数据,这两项数据将分别于2月3日和14日发布。我们认为,美国经济小幅下滑对美元不利,而美国经济严重下滑则可能对美元有利。在美国以外,市场继续在争论中国内地经济重启的影响实际上会有多大。整体而言,由于这些重大变量的不确定性,我们预计美元指数(DXY)将在未来几周处于盘整态势,而风险仍然倾向于美元下跌,而不是持续上涨。

欧元:我们认为,欧元兑美元自2022年9月底以来的涨势已显示出将在未来一个月出现枯竭的迹象,因为欧洲央行的鹰派立场已基本反映在汇率中,而且欧元区的经济挑战仍然严峻。利率市场几乎已消化欧洲央行将在2月2日和3月16日会议上各加息50个基点,以及此后再加息近50个基点的预期(彭博资讯,2023年1月26日)。目前尚不清楚欧元区的数据是否会支持采取更激进的货币紧缩路径。虽然从宏观基本面来看,经济增长和通胀都好于预期,但前景仍然具有挑战性。

英镑:由于利率市场已预期英格兰银行将在2月2日会议上加息45个基点(彭博资讯,2023年1月26日),如果英格兰银行宣布加息25个基点(这是我们经济学家的基准情景),英镑可能会下跌。如果投票再次出现分歧,英镑也将进一步下行,因为货币政策委员会在如何最好地应对英国增长与通胀挑战方面明显缺乏共识。然而,重要的是要认识到,英镑得益于不断上升的风险偏好,因此国内经济增长超预期对英镑最有利,而通胀在甚至不需要实施更激进货币紧缩政策就朝着目标水平回落也是利好因素。因此,我们预计英镑将收复任何与英格兰银行有关的跌幅。

日元:未来几周,美元兑日元的下跌将主要取决于日本银行政策变化的前景,但其他中期因素(如经常项目差额改善)也应该有所帮助。日本银行行长黑田东彦(Haruhiko Kuroda)的任期将于4月8日结束,但确定其继任者的过程可能会在2月变得更受关注。因此,货币政策有望调整的叙事成为未来几周的焦点,即使调整可能需要等待几个月才会发生。由于基于其实际有效汇率,日元的价值仍被低估,加上居民对冲不足,我们认为美元兑日元已经具备再次下跌的条件。

瑞士法郎:利率市场已经为瑞士国家银行进一步紧缩做好准备,并预期它将在3月23日会议上加息40个基点,我们预计未来一个月瑞士法郎兑欧元将会下跌(彭博资讯,2023年1月26日)。由于对欧元区潜在经济衰退的担忧正在消退,我们预计瑞士法郎的避险吸引力在未来几周不会特别大。瑞士法郎面临的一个上行风险仍然是避险情绪升温,例如由于乌克兰冲突可能升级。 我们预计美元兑瑞士法郎将在未来一个月处于盘整态势。

加元:1月25日,加拿大银行表示,只要经济的运行符合其预期,其紧缩周期很可能已经结束。然而,我们的分析表明,对美元兑加元而言,风险偏好远比利差更重要。我们认为,货币紧缩周期可能长时间暂停,这意味着过度紧缩风险已经消退,降低了国内经济衰退的风险,以及减缓房地产市场进一步下行的威胁。未来几周,加元可能在风险偏好回升的提振下走强。加拿大银行成为结束当前紧缩周期(尽管是有条件结束)的首个发达市场央行。其他央行或在未来几个月跟进,形成将在今年支撑加元的逐险观点。

澳元:我们认为,中国内地的经济重启、对房地产行业的全面政策支持及大规模基建投资,应会在今年提振澳元。然而,我们的分析表明澳元兑美元的主导因素仍是全球风险情绪,而非中国相关因素。在美国是否正走向经济衰退这一问题变得更加明朗之前,短期走势可能缺乏方向,而我们的基准情景仍然是,在反通胀因素日益增强的趋势下,美国将实现经济软着陆。对于2月7日的澳大利亚储备银行会议,我们的经济学家预计澳大利亚储备银行将加息25个基点。若澳大利亚央行发表暗示进一步加息的鹰派言论,澳元短期将有所上涨。

新西兰元:随着中国内地经济重启,今年消费者支出的回升应该会使新西兰元受益。与澳元一样,新西兰元也主要受风险情绪驱动。然而,由于消费者支出和通胀趋势出现分化——澳大利亚储备银行和新西兰储备银行做出政策决定时考虑的两个主要因素,我们预计新西兰元短期将跑输澳元。考虑到新西兰消费者支出全面放缓的迹象出现以及2022年第四季贸易通胀放缓,利率市场可能不得不调整预期,因为市场目前预期7月中旬之前将加息110个基点(彭博资讯,2022年1月26日)。这应该会推动澳新利差扩大,支持我们对澳元兑新西兰元短期上涨的预期。

外汇数据概览

(从12月28日收盘至1月27日*)

注:*截至香港时间2023年1月27日16:17。

资料来源:汇丰银行、彭博资讯

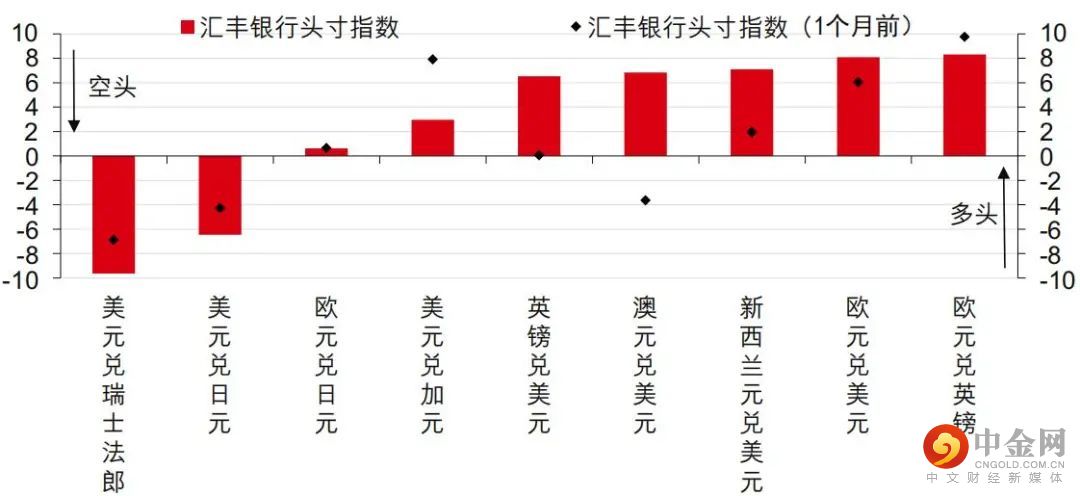

汇丰银行头寸指数

注:价格数据截至2022年1月25日收盘。

资料来源:汇丰银行、彭博资讯