核心观点

一、2022年债市走势回顾与启示

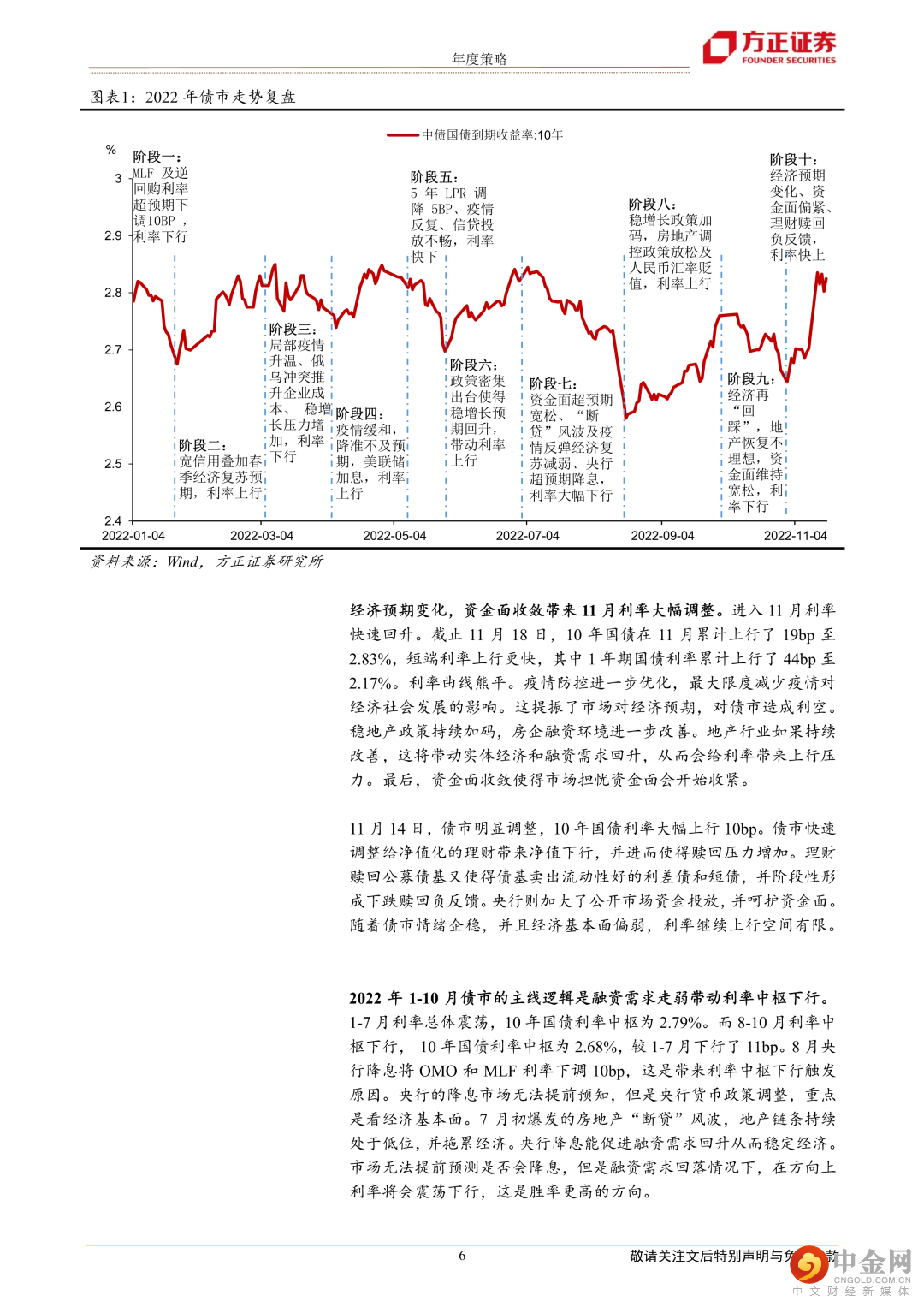

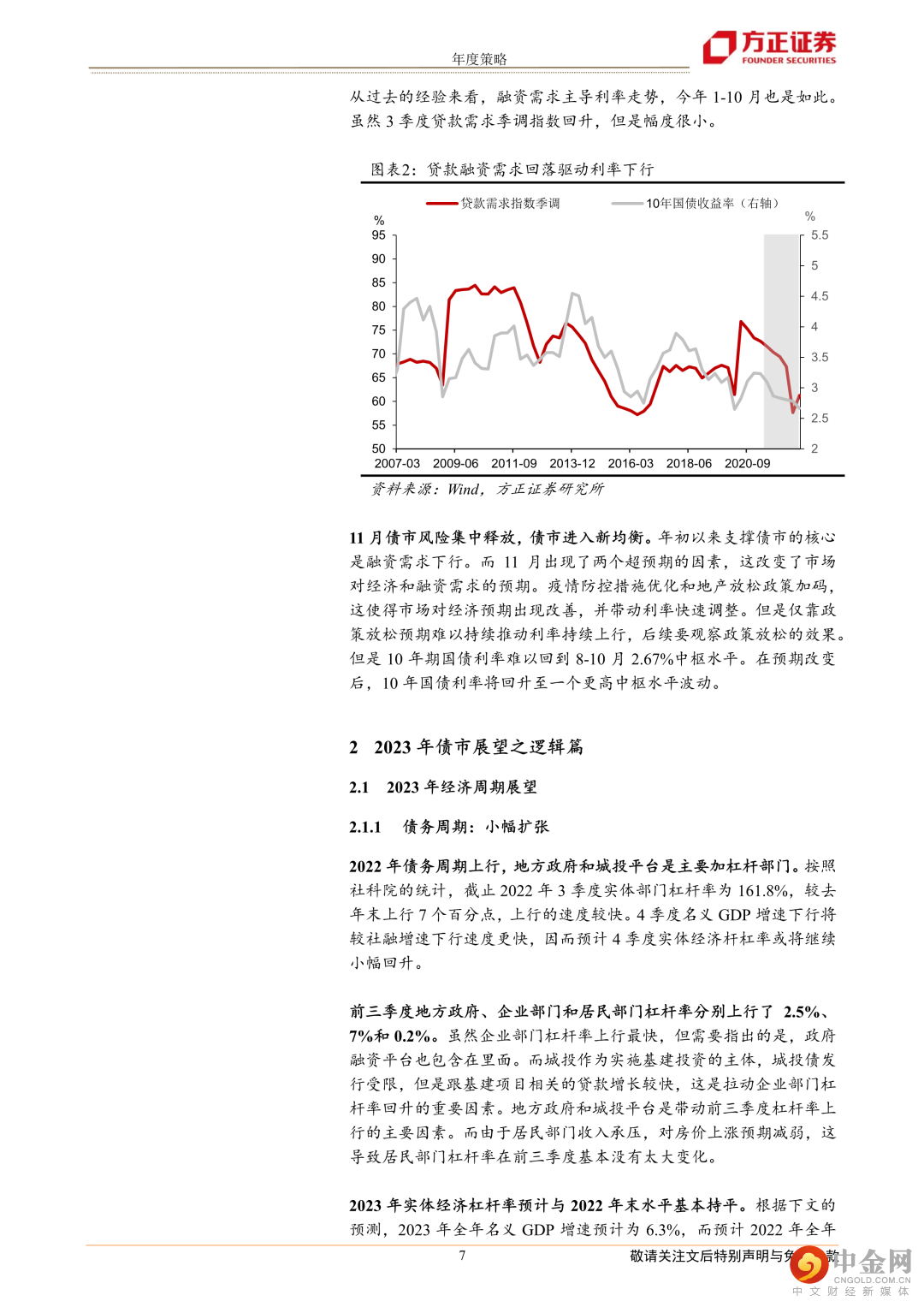

2022年债市波动性强,交易方向变化快,不好把握。政策放松预期和弱基本面现实的博弈是造成债市交易方向频繁变化的重要原因。2022年债市走势的主线是融资需求弱,这使得利率易下难上。经济走势与利率走势并非完全同步,决定利率趋势的变量是资金供需,特别是私营部门融资需求。而地产融资需求弱,使得私营部门主动融资需求偏弱。这使得利率没有大的风险,并且利率易下难上。

二、2023年经济周期:债务周期小幅扩张,地产周期底部回暖

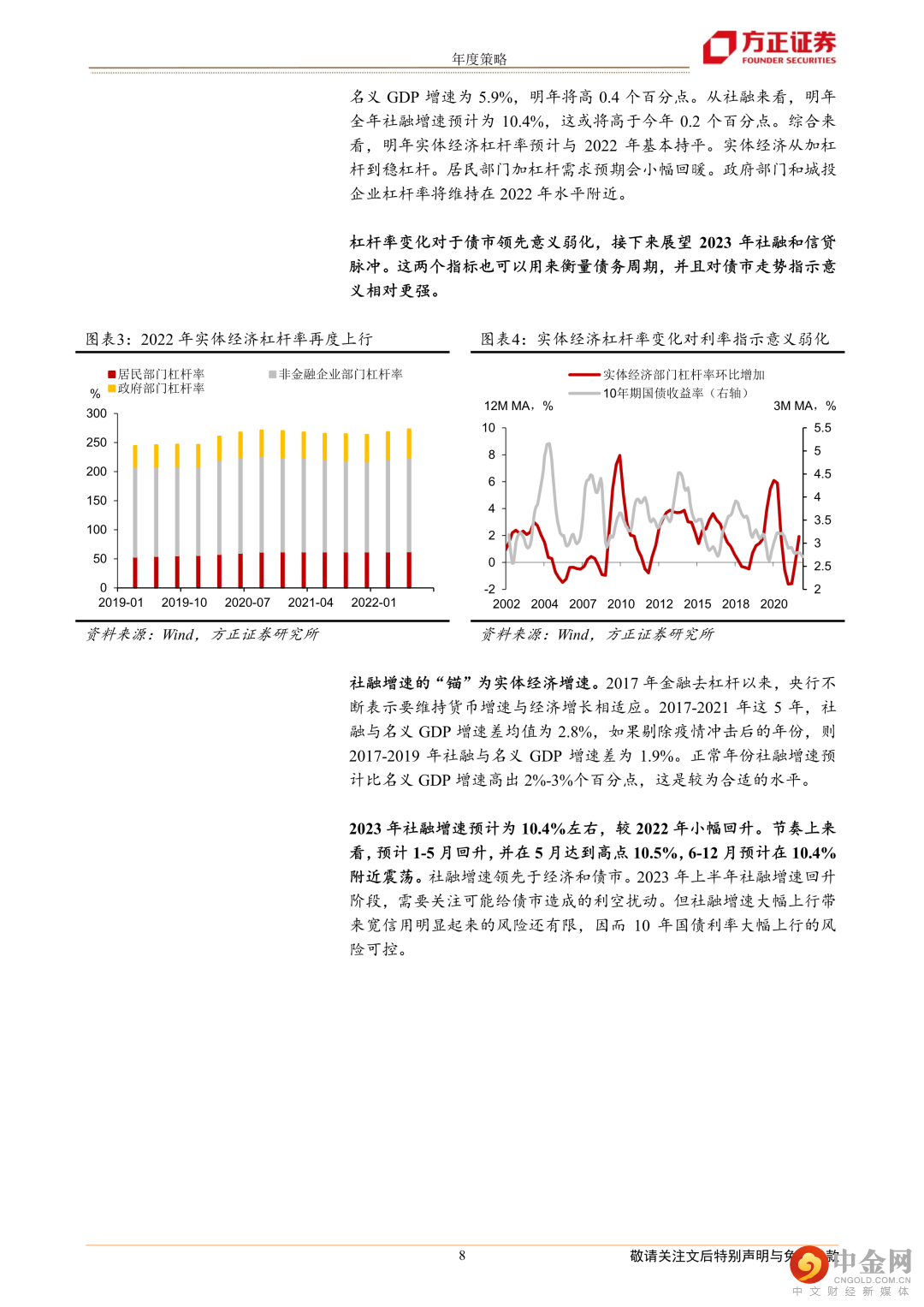

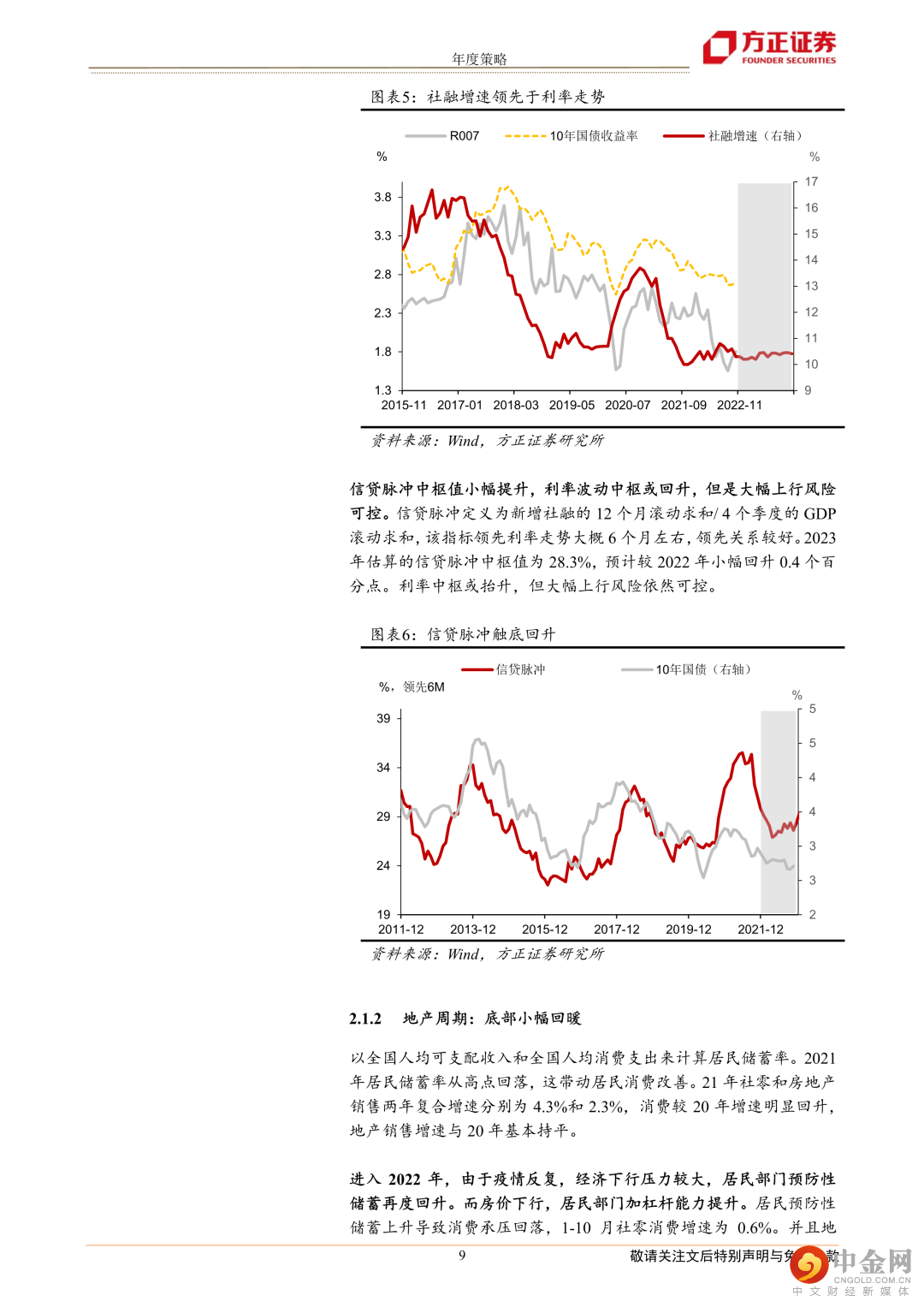

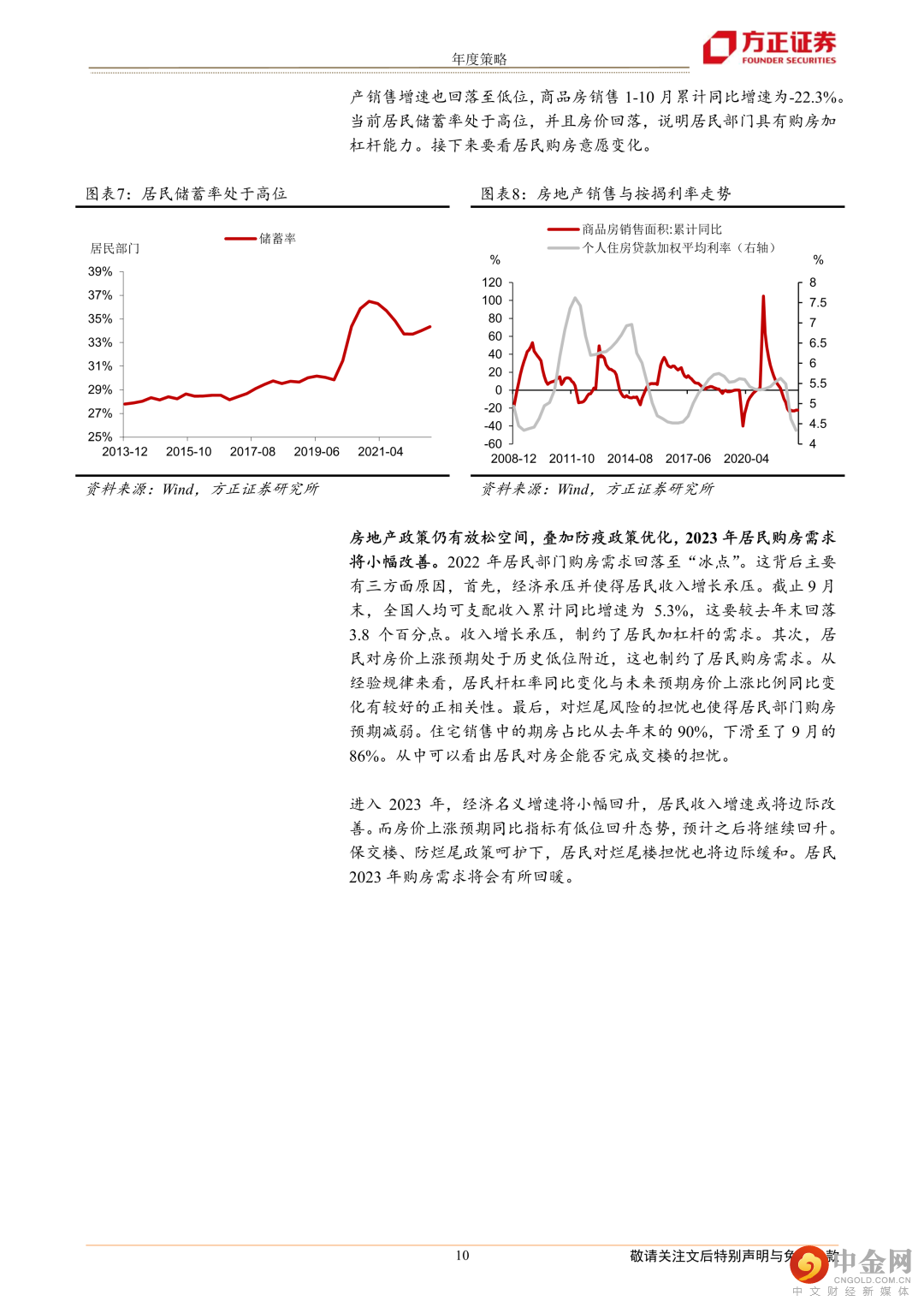

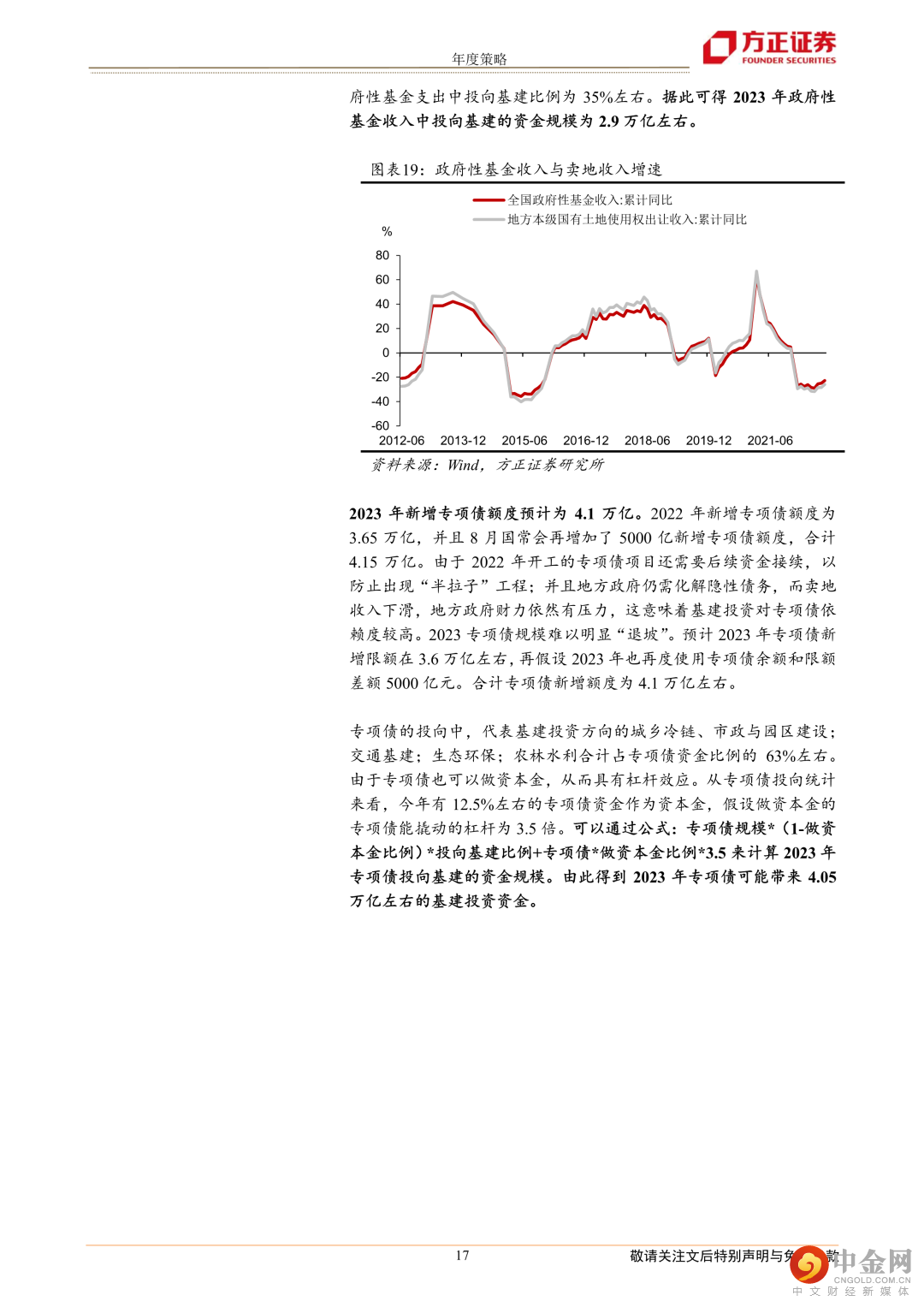

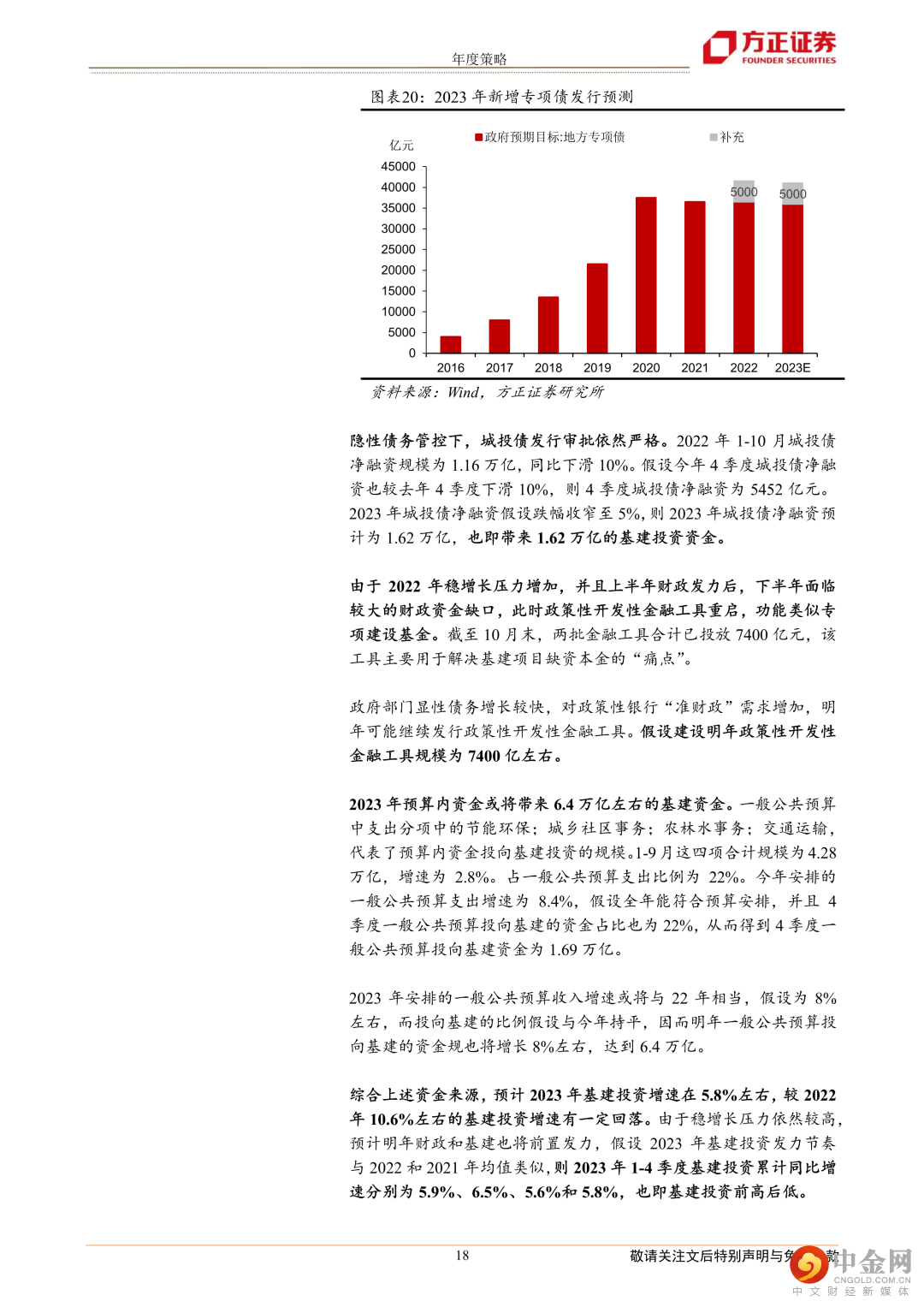

2022年杠杆率上行较快,1-3季度实体经济杠杆率上行了7个百分点,预计4季度仍将上行。根据对名义GDP和社融增速的预测,预计2023年实体经济杠杆率与2022年末水平基本持平。2023年社融增速预计为10.4%左右,信贷脉冲中枢水平也小幅提升。2023年债务周期小幅扩张。在政策呵护下,房地产周期将从底部小幅回暖,但程度不宜高估。地产周期底部回暖给利率带来上行的动力,但社融和信贷脉冲没有大幅上冲,利率大幅上行风险可控。

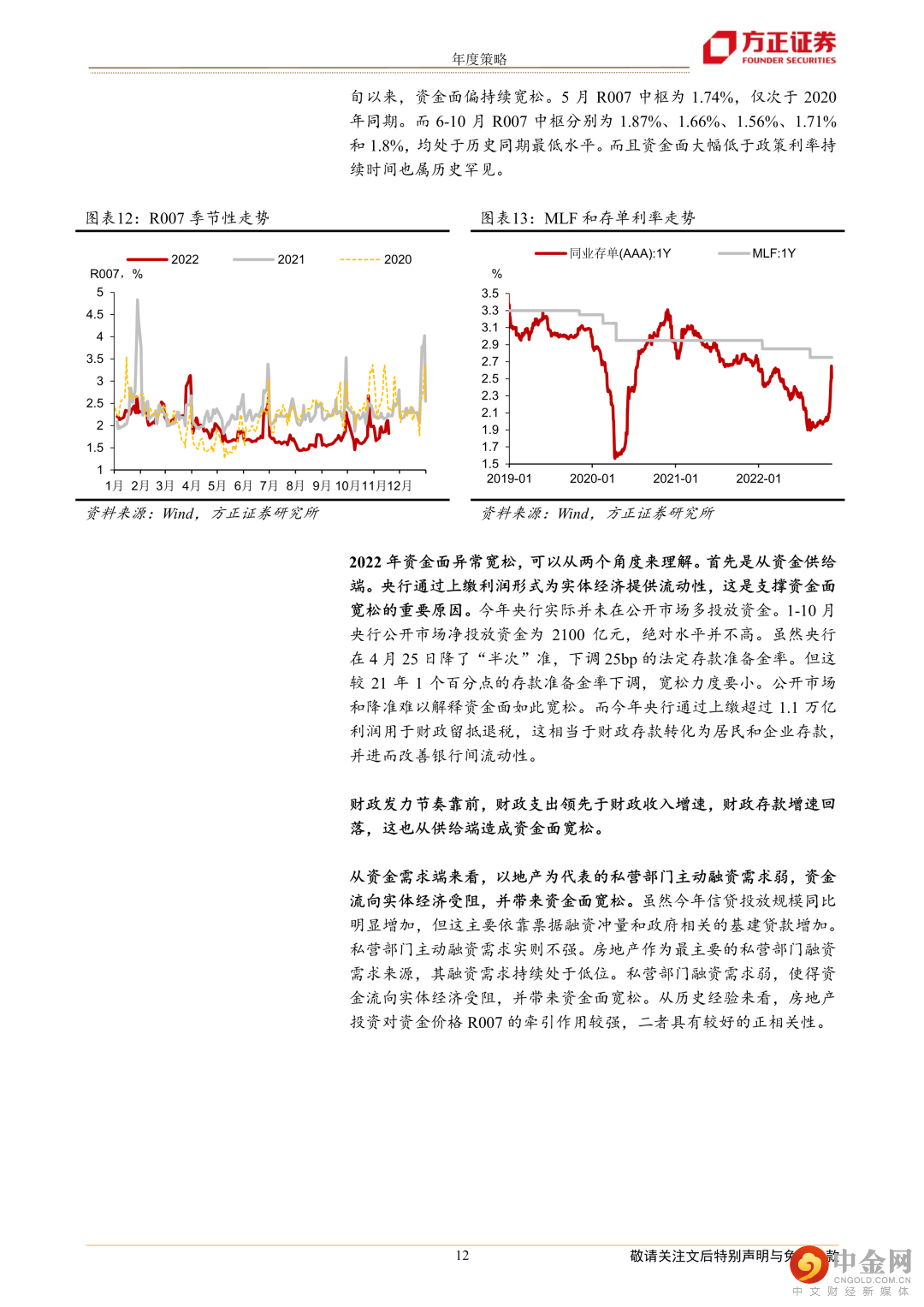

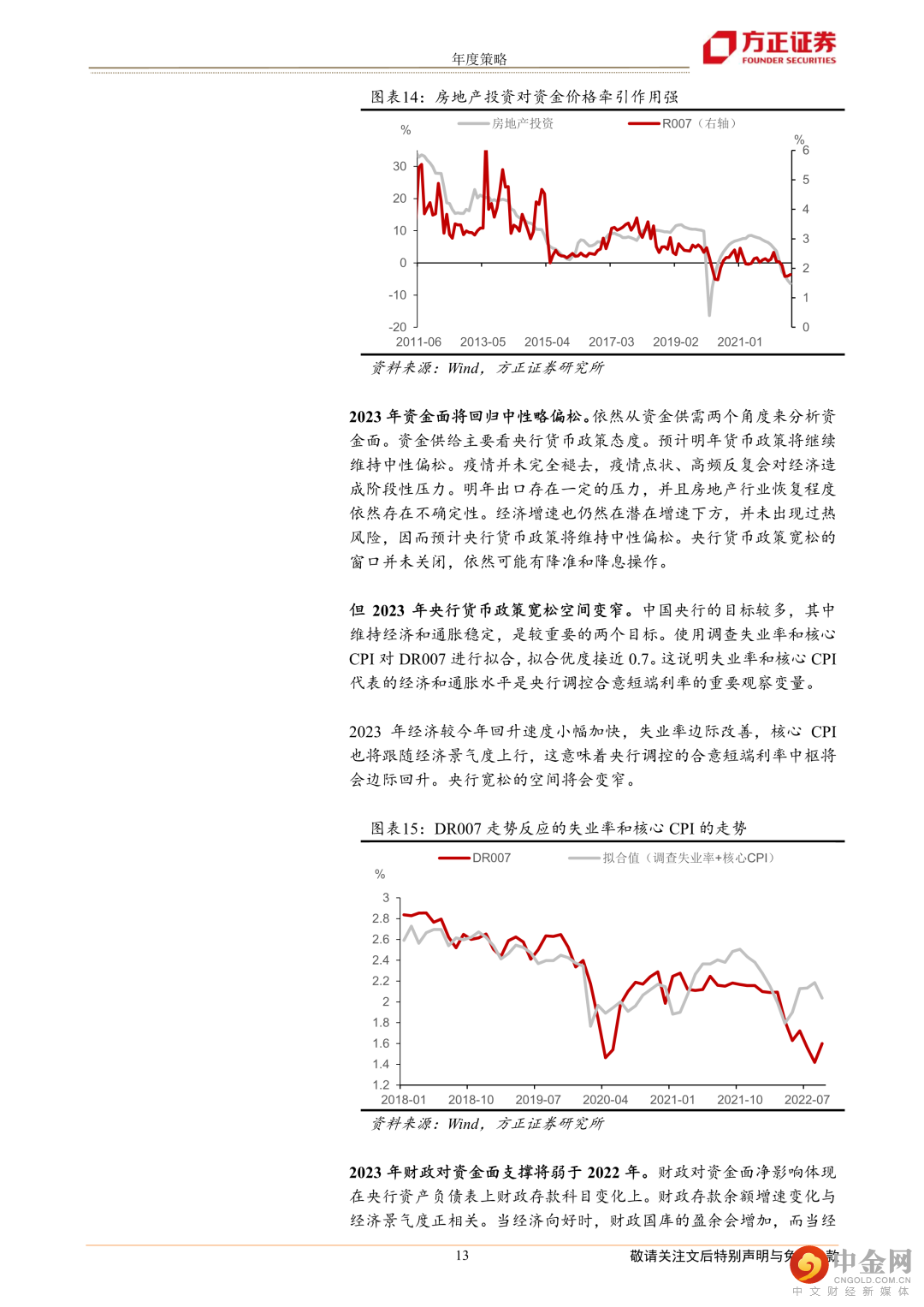

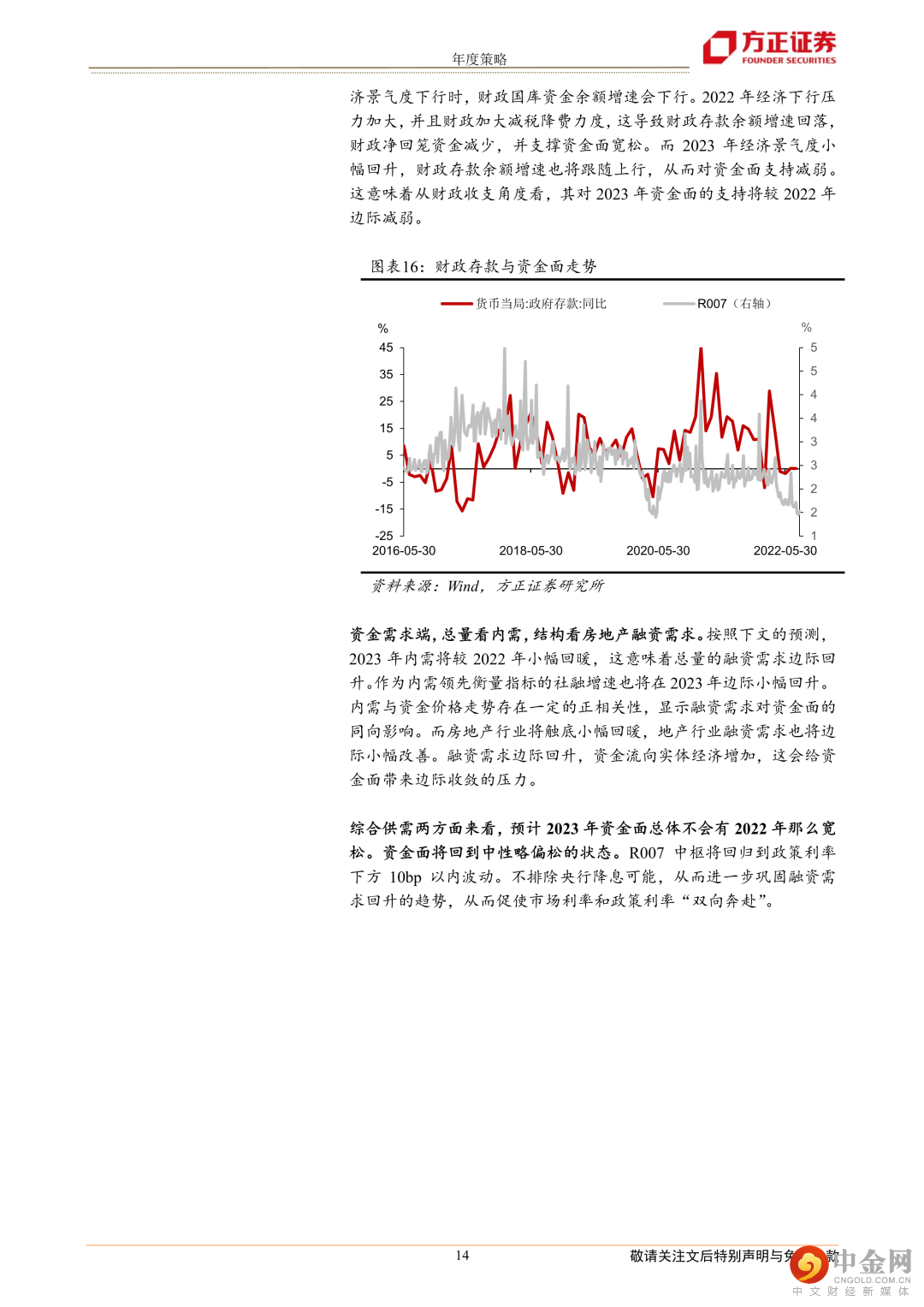

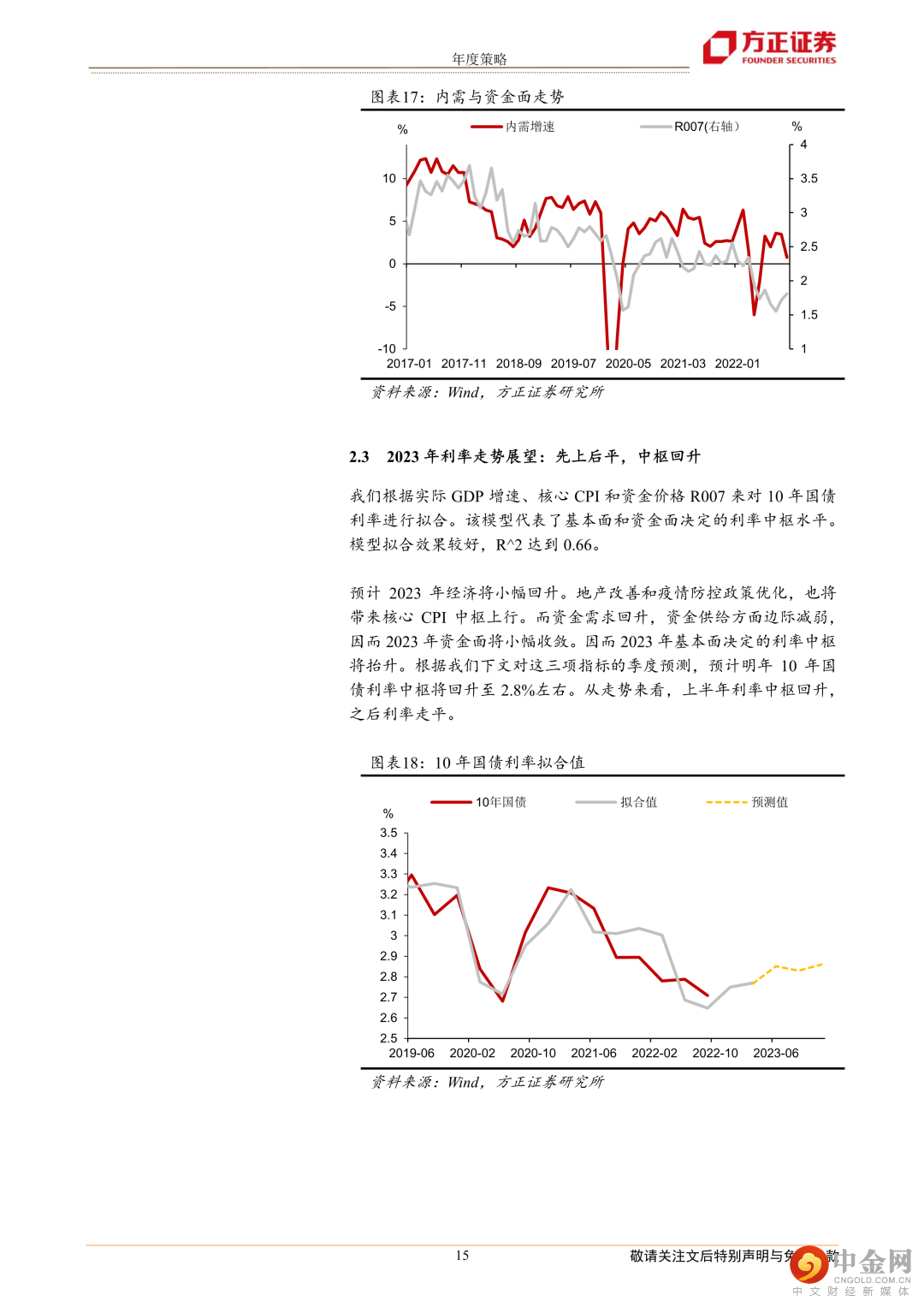

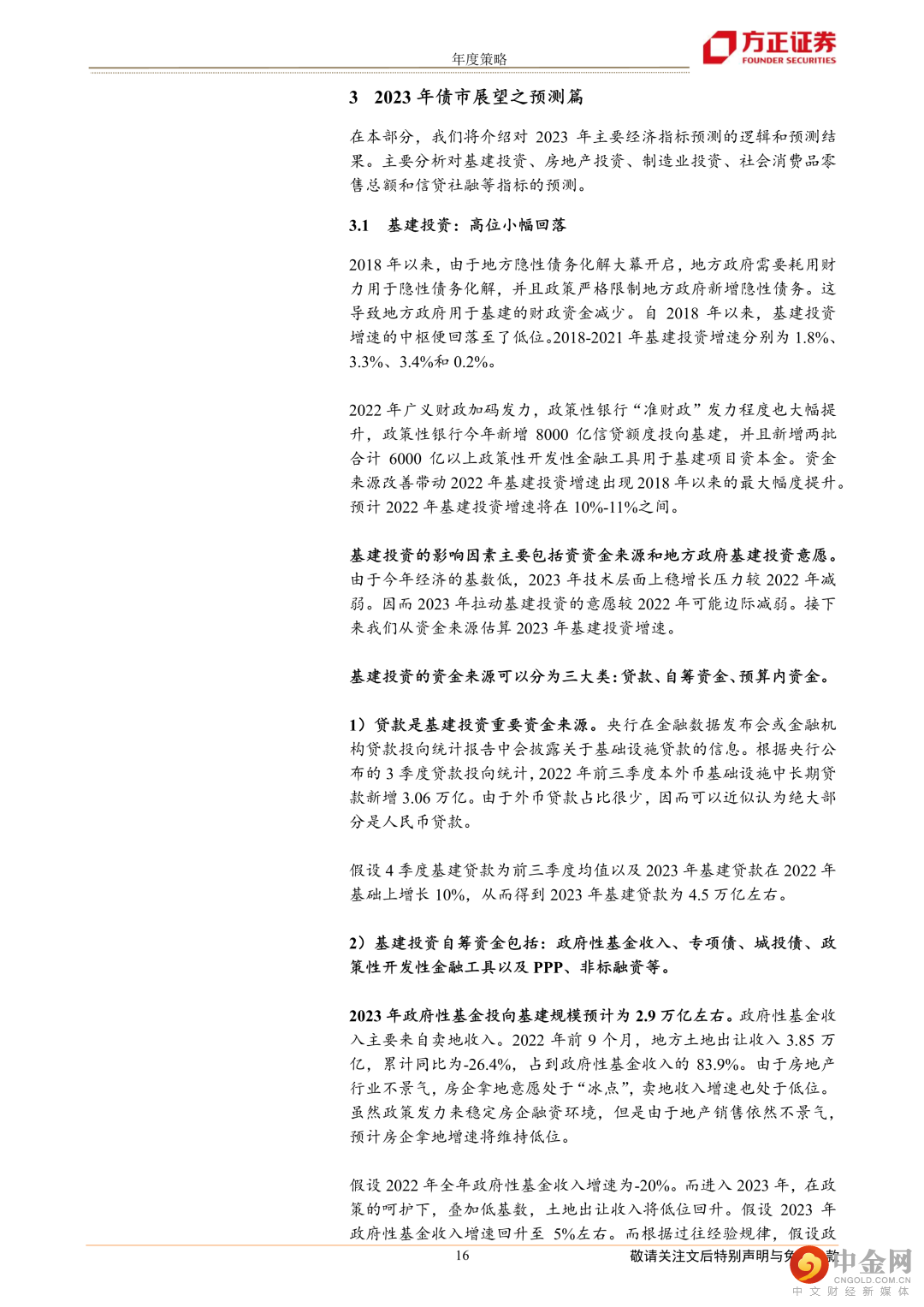

三、2023年资金面:回归中性略偏松,政策利率与市场利率相向而行

从资金供给端来看,经济依然在潜在增速下方,因而央行货币政策难以收紧,将保持中性略偏松,但宽松空间有所变窄。2023年财政国库资金净投放对资金面支持也将边际减弱。从资金需求端来看,内需震荡回升,地产底部回暖,实体融资需求也会有所改善。因而2023年资金面将回到中性略偏松状态,宽松程度不及2022年。R007中枢或将回归到政策利率下方10bp以内波动。不排除央行降准降息可能,从而进一步推动融资需求回升,促使市场利率和政策利率“双向奔赴”。

风险提示:预测结果和实际值存在较大误差,疫情大幅缓解,央行货币政策超预期收紧。

正文如下

以上为报告部分内容,完整报告请查看《逆风环境,待时守分——2023年债市年度策略》。