htccgwf2

商品期货经纪、金融期货经纪、期货投资咨询、资产管理、基金销售

广东

以下文章来源于华泰期货研究院

,作者量化组

.

华泰期货研究院微信公众号,致力为投资者提供研究团队的最新研究成果,推送优质的研究报告及咨讯服务,力求建立良好的信息分享与交流沟通平台。

核心观点

■ 事件

为丰富多层次资本市场产品体系,9月2日,证监会启动3只ETF期权品种上市工作,将按程序批准上交所上市中证500ETF期权,深交所上市创业板ETF期权、中证500ETF期权。

我们认为:

ETF期权品种批量上市带来了更多的结构性交易机会,特别是反脆弱策略,将依托ETF期权矩阵实现更精确的投资目标。

以xx沪深300反脆弱基金为例,在2021年2月快速下行期间、2022年上半年大幅回撤期间,产品均通过布局看跌期权,实现了对冲极端波动风险,从市场的不确定中获取收益。

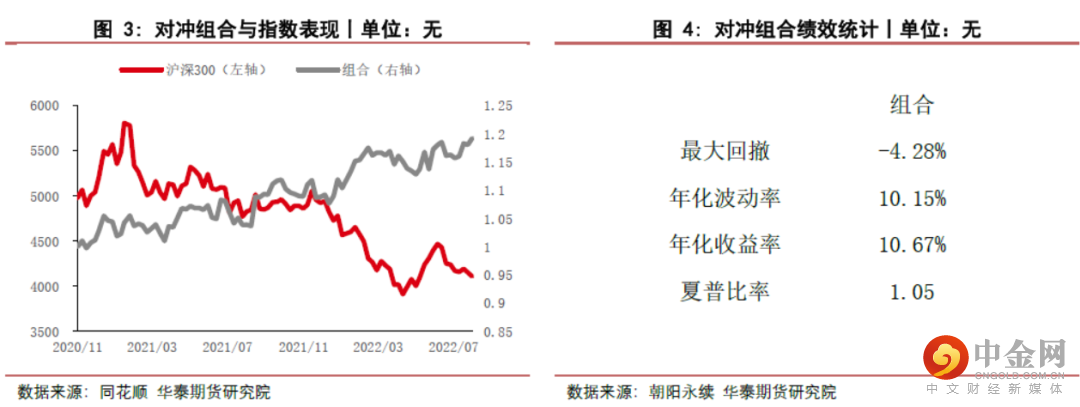

更进一步,如果我们同时持有多头产品以及反脆弱产品,那么从定量表现来看,组合的最大回撤控制在了4%左右,年化波动率仅为10%,实现了超过1的夏普比率。从定性角度来看,对冲组合收益基本来源于指数增强产品部分的选股能力,以及反脆弱产品部分的风险捕捉能力,与市场整体表现基本无关。

本次证监会推动上市中证500ETF期权以及创业板ETF期权,在目前A股结构式的行情中,更有望助力发展反脆弱策略。

创业板ETF近年来波动率与最大回撤相较沪深300ETF更大,并且在目前的结构性行情中,不同指数间出现回撤的时段往往也不近相似。在中证500ETF期权以及创业板ETF期权推出前,市场上缺少构建针对这两个指数相关产品的反脆弱策略。更进一步,类似新能源产业链、医疗医药等股票基金,同样可以搭配创业板期权构建反脆弱组合。

▌ 证监会宣布启动3只ETF期权品种上市工作

9月2日,证监会启动3只ETF期权品种上市工作。

公告称,为丰富多层次资本市场产品体系,证监会启动3只ETF期权品种上市工作,将按程序批准上交所上市中证500ETF期权,深交所上市创业板ETF期权、中证500ETF期权。

ETF期权是股票市场的基础性风险管理工具。2015年2月9日,上交所上市交易上证50ETF期权。2019年12月23日,上交所、深交所上市交易沪深300ETF期权。七年多来,市场规模稳中有进,产品功能逐步发挥,市场生态日益改善,为上市3只ETF期权品种打下了基础。此次3只期权品种上市,是全面深化资本市场改革、补齐多层次资本市场体系短板的重要举措,有利于丰富金融期货期权品种,健全资本市场风险管理体系,吸引中长期资金入市,更好满足市场多元化的风险管理需求。

证监会将指导沪深交易所做好3只ETF期权品种上市交易各项准备工作。

▌ 反脆弱策略大有可为

我们认为ETF期权品种批量上市带来了更多的结构性交易机会,特别是反脆弱策略,将依托ETF期权矩阵实现更精确的投资目标。

“反脆弱”一词来源于塔勒布的《反脆弱》,塔勒布在书中定义的“反脆弱性”,是那些不仅能从混乱和波动中受益,而且需要这种混乱和波动才能维持生存和实现繁荣的事物的特性。具体到证券市场而言,通过适当买入看跌期权,就能够实现对于股票脆弱性的保护,在市场大幅下跌的行情中获益。

目前场内主流的期权品种包括上证50ETF期权、沪深300ETF期权、沪深300指数期权以及中证1000指数期权,其中,挂钩沪深300的期权规模最大,成交活跃度最高。

过去两年间,沪深300指数整体震荡走低,特别是今年上半年受到宏观环境的影响,沪深300指数大幅回撤。尽管部分基金的alpha仍然可观,但受困于beta的拖累,投资体验结果较差。

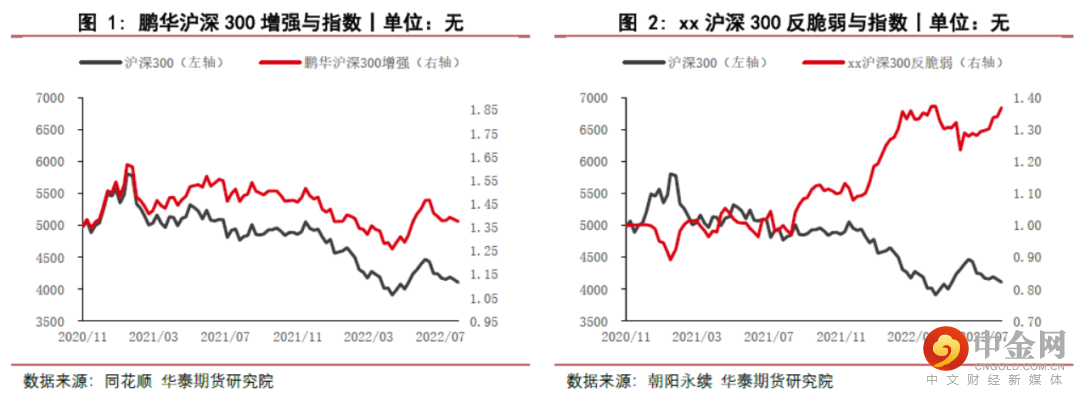

以鹏华沪深300增强基金(005870.OF)为例,尽管年化超额收益率达到7%+,但目前净值仍处于回撤修复期。虽然纯多头基金表现不尽如人意,但是与此同时,以“反脆弱”为核心投资逻辑的部分基金却表现较优。

以xx沪深300反脆弱基金为例,在2021年2月快速下行期间、2022年上半年大幅回撤期间,产品均通过布局看跌期权,实现了对冲极端波动风险,从市场的不确定中获取收益。

更进一步,如果我们同时持有多头产品以及反脆弱产品,那么从定量表现来看,组合的最大回撤控制在了4%左右,年化波动率仅为10%,实现了超过1的夏普比率。从定性角度来看,对冲组合收益基本来源于指数增强产品部分的选股能力,以及反脆弱产品部分的风险捕捉能力,与市场整体表现基本无关。

另外,考虑到所取时间段沪深300指数整体下行,若沪深300整体上行,则指数增强产品部分表现回升,而反脆弱产品部分由于买权的成本可控,表现不会逊色太多,因而总体组合有望表现更好。

本次证监会推动上市中证500ETF期权以及创业板ETF期权,在目前A股结构式的行情中,更有望助力发展反脆弱策略。

创业板ETF近年来波动率与最大回撤相较沪深300ETF更大,并且在目前的结构性行情中,不同指数间出现回撤的时段往往也不近相似。在中证500ETF期权以及创业板ETF期权推出前,市场上缺少构建针对这两个指数相关产品的反脆弱策略。更进一步,类似新能源产业链、医疗医药等股票基金,同样可以搭配创业板期权构建反脆弱组合。

免责声明:本文的信息由华泰期货整理分析,均来源于已公开的资料,文中的信息分析或所表达的意见并不构成对投资的建议,投资者因文中意见所做的判断,以及有可能产生的损失自行承担。期货期权交易有风险,投资者申请开立期货账户须满足证券期货投资者适当性要求,具备匹配的风险承受能力。

点击“赞与在看”,推荐给身边朋友!