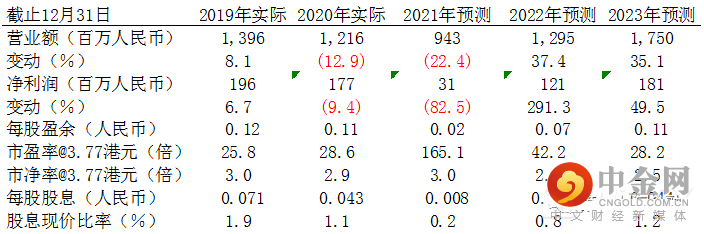

主要数据

行业: 半导体

股价: .3.77 港元

目标价: 5.17 港元 (+37%)

市值: 62.87 亿港元

主业盈利见底,有望触底回升

公司近日发布了盈利预警,预计2021年归母净利润将大幅减少,主要原因是1)传统输配电领域订单减少导致的收入减少;2)公司的产品毛利率同比有所下降;以及3)绝缘栅双极晶体管项目产生的研发开支。随着国家输配电领域及电气化交通领域加大投资建设,我们预计公司的传统主营业务盈利已经触底,公司有望凭借高质量的产品获得更多的订单数量,未来几年传统业务收入盈利将持续提升。。

IGBT芯片首次批量出货,IGBT单面冷却EV Type模块正式发布

公司自主研发的i20 IGBT芯片于2021年11月正式开始交付,12月首次批量交付新能源乘用车客户,同时完全使用自主IGBT芯片的模块产品也正与新能源乘用车客户进行测试验证中。公司的i20 IGBT芯片产品性能卓越,达到了国际一流水平,为IGBT国产替代高质量发展做出了重要贡献。此外,公司于2021年年中发布了新的车载IGBT单面冷却EV Type模块,此模块主要应用于电动汽车和新能源领域,采用最新一代模块技术,尺寸小、电流密度高、低损耗并且适用于碳化硅芯片,具有一定的性能优势,预计为今年推出的第一代碳化硅模块打好基础。

第一条全自动智能化IGBT生产线完工投产,共规划7条IGBT生产线

公司第一条全自动智能化IGBT生产线于2021年6月23日竣工生产,一期项目共规划建设2条IGBT芯片背面工艺生产线和5条IGBT模块封装测试生产线,预计未来全部生产线建设完成后年产能将达到200万件IGBT模块产品。未来自主产线的相继投产将为公司贡献一定的利润增量。

IGBT新产品持续研发推出中,目标价5.17港元,维持买入评级

公司i21 IGBT芯片和碳化硅产品都在研发布局中,未来几年内将持续推出新产品。我们看好公司未来IGBT产品的竞争力和国产替代加速,预计公司2021、2022和2023年的收入分别为0.94亿,13亿和17.5亿,净利润分别为0.3亿,1.2亿和1.8亿。根据分部估值法,给与传统业务2023年15倍PE和IGBT业务14倍PS,目标价5.17港元,维持买入评级。

风险因素

公司IGBT产品研发不及预期、产能建设不及预期、传统业务波动较大

图表1: 盈利摘要

资料来源:第一上海预测, 公司资料