风险预警:

☆20:30 美国至8月27日当周初请失业金人数公布,前值为24.3万人,为连续第二周下降。

☆22:30 美国至8月26日当周EIA天然气库存公布,前值为增加600亿立方英尺,对天然气形成了一定利空。

全球视点-主要市场行情一览

周三(8月31日),现货黄金震荡下行,两度跌破1710美元关口,最终收跌0.72%,报1711.12美元/盎司;现货白银未能收复18美元关口,最终收跌2.69%,报17.99美元/盎司。

美元指数触及日高后回落,抹去日内全部涨幅,最终收跌0.138%,报108.68;两年期美债收益率一度升至3.5%以上的15年高点,十年期美债收益率逼近3.2%,为6月底以来最高。

原油方面,WTI原油两度击穿90美元关口,最终收跌3.51%,报88.83美元/桶;布伦特原油收跌4.90%,报94.92美元/桶。受经济增长担忧影响,油价出现2020年以来最长的月度连跌。

美股三大股指连续三天低开低收,道指收跌0.88%,纳指收跌0.56%,标普500指数收跌0.78%。Snap收涨约9%,该公司预计裁员等相关措施将使每年节省5亿美元经营成本。

欧股全线收跌,德国DAX指数收跌0.97%,法国CAC指数收跌1.37%,意大利富时指数收跌1.22%,欧洲斯托克50指数收跌1.25%,英国富时100指数收跌1.05%。

贵金属

北京时间周四(9月1日)早盘时段,现货黄金震荡下探,一度刷新7月22日以来低点至1703.80美元/盎司,延续隔夜跌势。周三美国ADP数据表现平平,一度在盘中给金价提供反弹机会,但克利夫兰联储主席梅斯特称,利率需在明年初前升到“略高于”4%,美联储明年不会降息,这进一步打压多头士气。

另外,市场对欧洲央行9月加息75个基点的预期进一步升温,英国央行加息压力也进一步增加,目前市场预计英国央行9月会加息50个基点,这使得持有不孳息资产黄金的机会成本不断上升,降低了黄金的吸引力。

本交易日重点关注美国8月ISM制造业PMI数据和美国初请失业金人数变动,留意市场对美国8月非农预期的变化,在非农预期恶化前,金价面临进一步下探风险,初步支撑在1700关口附近,强支撑在7月份低点1680.79附近。如果市场对美国就业增长放缓的预期升温,则有望给金价提供一些反弹机会。

基本面主要利多

【美联储博斯蒂克:若通胀放缓,或将“调降”75个基点的加息幅度】

【高盛:随着经济衰退临近,英国通胀率可能超过20%】

【美国股市连续第三日收跌】

【乌克兰展开南部大反攻,总统泽连斯基呼吁俄军逃命自保】

基本面主要利空

【欧洲央行决策者齐声呼吁大举加息,75个基点的几率与日俱增】

【美联储威廉姆斯:利率需升至3.5%以上,2023年根本不可能降息】

【美国7月职位空缺数增加,8月消费者信心回升】

综合来看,全球多数央行的加息前景,尤其是美联储9月份加息75个基点的预期,仍对金价打压明显,周二的数据进一步给该预期提供数据支撑,金价也受到明显的压制,短线金价仍有进一步下跌风险,关注7月27日低点1711.38和1700关口附近支撑;当然,短线仍需留意地缘局势、股市持续下跌、高通胀预期和经济衰退预期给金价提供的逢低买盘支撑情况。

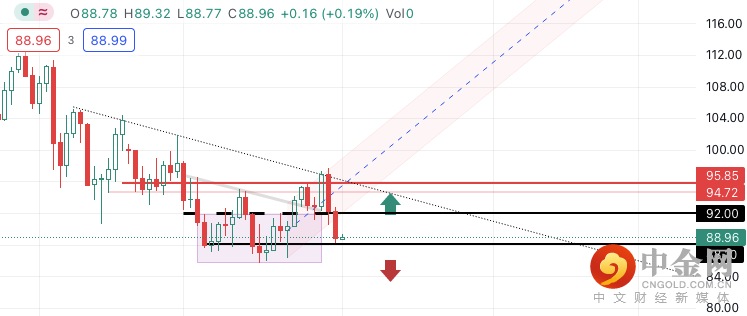

原油

北京时间周四(9月1日)早盘时段,美油现报89.99美元/桶;油价周三延续跌势,下跌近4%,跌破90关口,因担心全球经济将进一步放缓,OPEC+认为石油需求增长面临风险,担心整个西方国家的需求会被破坏;同时七国集团(G7)的财长们将在周五开会讨论拜登政府提出的对俄罗斯石油设置价格上限的问题。

日内重点关注美国8月Markit制造业PMI终值、美国8月ISM制造业PMI。

影响油价利多因素

【ADP报告显示:美国8月民间就业岗位增长放缓,或显示劳动力市场正处于拐点】

【俄罗斯暂停北溪一号管道供气进行维修,加剧欧洲能源危机】

【美国三大股指创七年来最差8月表现】

影响油价利空因素

【美联储梅斯特:利率需在明年初前升到“略高于”4%,明年不会降息】

【美联储9月加息75个基点的概率为72%】

【美元指数仍接近20年高位】

【欧元区通胀屡创新高,强化欧洲央行9月加息75个基点预期】

【高盛预计欧洲央行9月将加息75个基点】

【英国8月公众的长期通胀预期创下4.8%的纪录高位,花旗预计英国央行9月将加息50个基点】

【黄金ETF持仓持续下降创逾两年新低】

综合来看,全球主要央行、尤其是美联储和欧洲央行9月份加息75个基点的预期,对金价打压明显,其次是强势美元压制金价,金价目前已经初步失守日线级别布林线下轨,布林线下轨初步开口,技术面看空信号进一步增加,金价后市偏向沿布林线下轨向下运行,有望进一步试探1680关口附近支撑。多头暂时主要希望在于未来美国就业数据的恶化,或者是地缘局势的升级,短线来看,这种可能性还比较小。

外汇

北京时间周四(9月1日)早盘时段,美元指数微涨,目前交投于108.76附近。美元指数周三有所回落,但仍接近周一创下的20年高位,交易员为美联储进行更多加息做准备。

美元指数稍早曾接近周一创下的20年高位109.48,之后高位震荡,周三收跌0.15%,报108.67。

欧元兑美元周三回升至平价之上,最后收涨0.39%,报1.0052。受累于能源危机和经济衰退担忧,欧元的前景仍陷于不确定性之中。

8月欧元区通胀率再次创下纪录新高,并将很快达到两位数,这预示着欧洲央行或祭出一连串大幅加息的举措,尽管愈发确定未来会出现痛苦的经济衰退。越来越多的欧洲央行官员呼吁大规模加息,以应对未来几个月内可能超过10%的通胀。

英镑兑美元周三收跌0.29%,报1.1620。英镑兑美元8月份下跌4.61%,创下2016年10月以来最差月度表现,因为投资者担心在通胀加速之际,英国经济正大幅放缓。

周四需要关注的大事件: 美国财长耶伦会见英国财政大臣扎哈维,讨论俄罗斯石油价格上限问题。

机构货币观点

1.高盛:欧洲央行下周将加息75个基点

①高盛指出,今天欧元区CPI年率初值上涨9.1%,高于预期的9.0%,这主要是受能源价格飙升38%推动的。这是使高盛将欧洲央行9月加息幅度预期上调至75个基点的“最后一根稻草”(高盛此前预计欧洲央行将在9月加息50个基点),高盛还提到了近期欧元区通胀有上行风险;

②即使加息75个基点的可能性已经上升,但欧洲央行管委们仍在继续发表鹰派言论。这是一个强有力的信号,表明大幅加息即将到来

2.北欧联合银行:通胀尚未见顶,欧洲央行将加息75个基点,欧元将走强

①北欧联合银行经济学家现在预计,欧洲央行下周将加息75个基点。尽管欧洲央行管委们最近对经济增长的预测接近下行,加息也将提振欧元。欧元区8月份的通胀率几乎没有变化,但在未来几个月里,随着天然气价格回落,通胀率将会上升。欧洲央行10月加息75个基点的风险也上升了;

②考虑到加息75个基点并没有完全体现在金融市场的定价中,而且下周欧洲央行行长拉加德新闻发布会的基调很可能是强硬的,预计金融市场的第一反应将是利率上升、债券利差扩大和欧元走强

3.凯投宏观:核心通胀上升引人忧,欧洲央行加息75基点可能性增加

①凯投宏观资深欧洲经济学家Jack Allen-Reynolds在一份报告中表示,8月份欧元区通胀率加速上升至9.1%,这给欧洲央行增加了加快加息步伐的压力。对欧洲央行来说,最令人担忧的迹象是剔除波动性更大的食品和能源类别的核心通胀率上升到了4.3%;

②随着德国压降物价的临时措施到期,以及欧洲天然气价格飙升,未来几个月整体通胀似乎将进一步上升到10%。显然,欧洲央行下周加息幅度将高于正常水平。加息75个基点的可能性似乎越来越大。

4.高盛:美国GDP增长目前低于潜在水平

①高盛表示,美国GDP增长目前低于潜在水平,这是遏制通胀的必要转变。第二季度新增信贷账户为2008年以来最多的季度;

②不过,我们认为不存在系统性风险,只有2.7%的消费贷款余额逾期超过30天,远低于6.1%的平均水平。

声明|免责条款

免责声明:本材料所载资料仅供一般性咨询。它没有考虑到你的投资目标、财务状况或特殊需求。Mohicans Markets已尽一切努力确保截至公布之日的信息的准确性。Mohicans Markets对该材料不作任何保证或说明。本材料中的例子仅供说明。在法律允许的范围内,Mohicans Markets及其雇员不应对本材料中提供或遗漏的任何信息以任何方式(包括过失)产生的任何损失或损害承担责任。Mohicans Markets产品的特点,包括适用的费用和收费,在Mohicans Markets网站上提供的产品披露声明中作了概述,MHMmarkets在决定处理这些产品之前应加以考虑。衍生品可能有风险;损失可能超过你最初的付款。Mohicans Markets市场建议你寻求独立自主的决策。

MohicansMarkets ,(简写:MHMarkets或MHM,中文名:迈汇),澳大利亚金融服务许可证号001296777。