以下文章来源于华泰期货研究院,作者量化组

配置建议

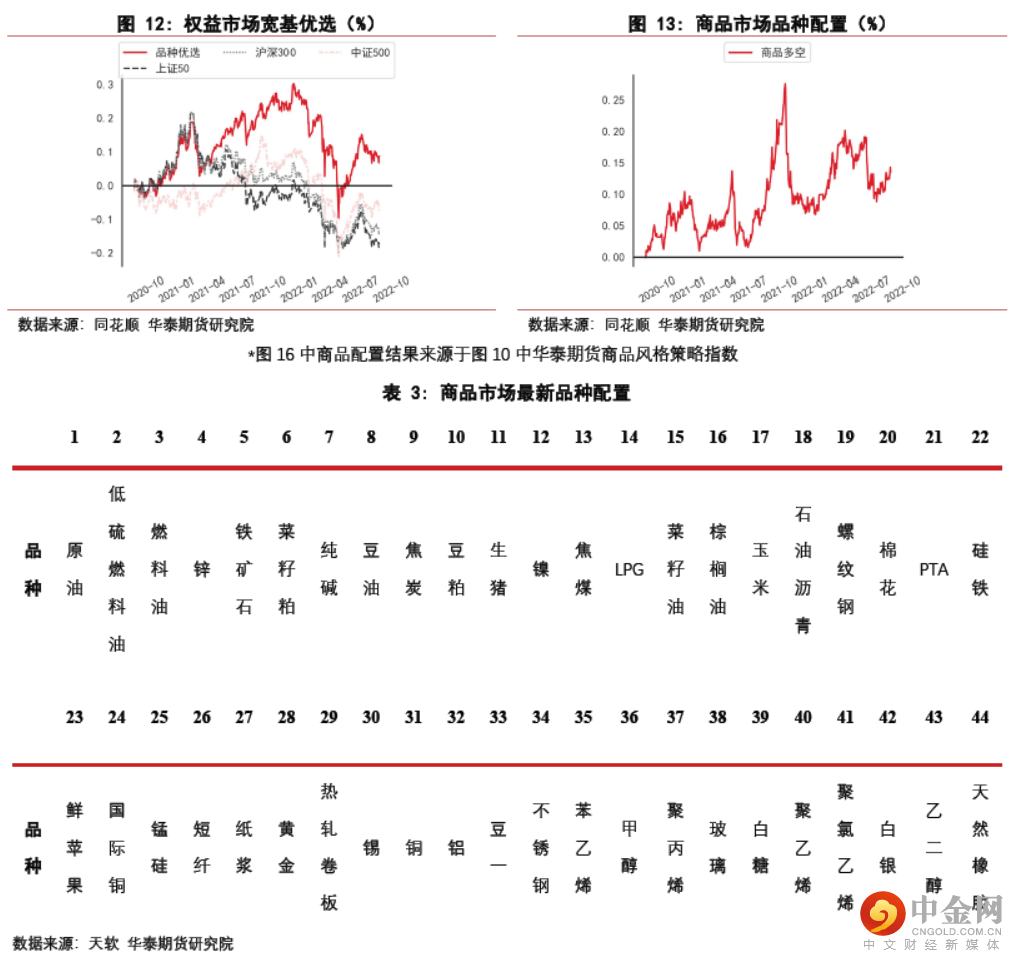

战术层面,权益市场中,本周建议多配上证50(IH),空配中证500(IC);商品市场中,本周建议多配原油、低硫燃料油、燃料油、锌、铁矿石,少配天然橡胶、乙二醇、白银、聚氯乙烯、聚乙烯。

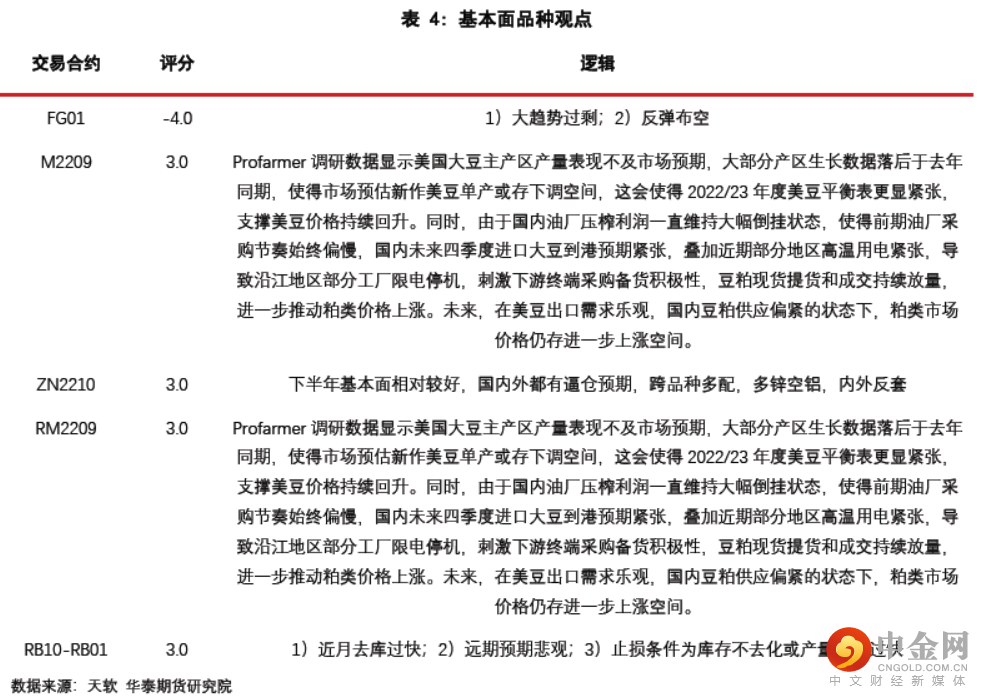

基本面角度建议做多RB10-RB01、M2209、RM2209,做空FG01、RB01-HC01。

▌市场回顾

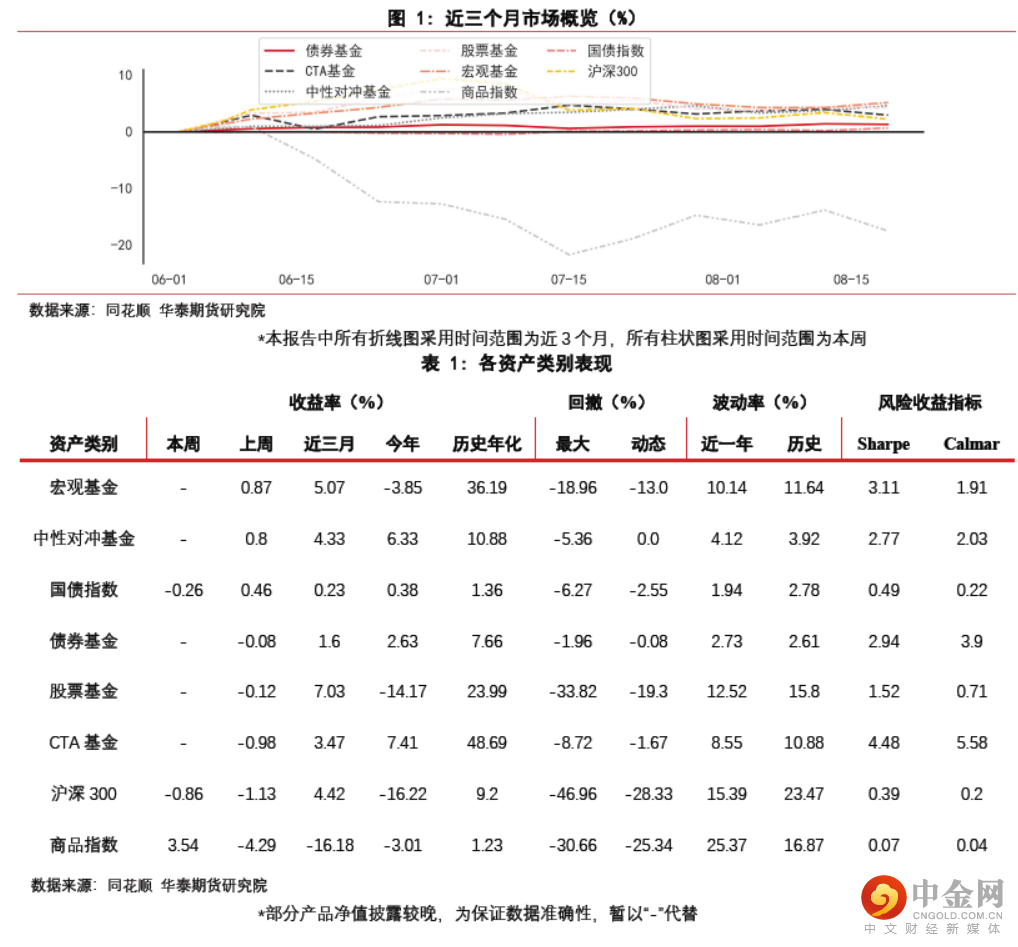

行情表现方面,本周(2022/08/22-2022/08/26)沪深300指数下跌0.86%,商品指数上涨3.54%,国债指数下跌0.26%。上周(2022/08/15-2022/08/19)各类型策略产品中,宏观基金表现最好,上涨0.87%;CTA基金表现最差,下跌0.98%。

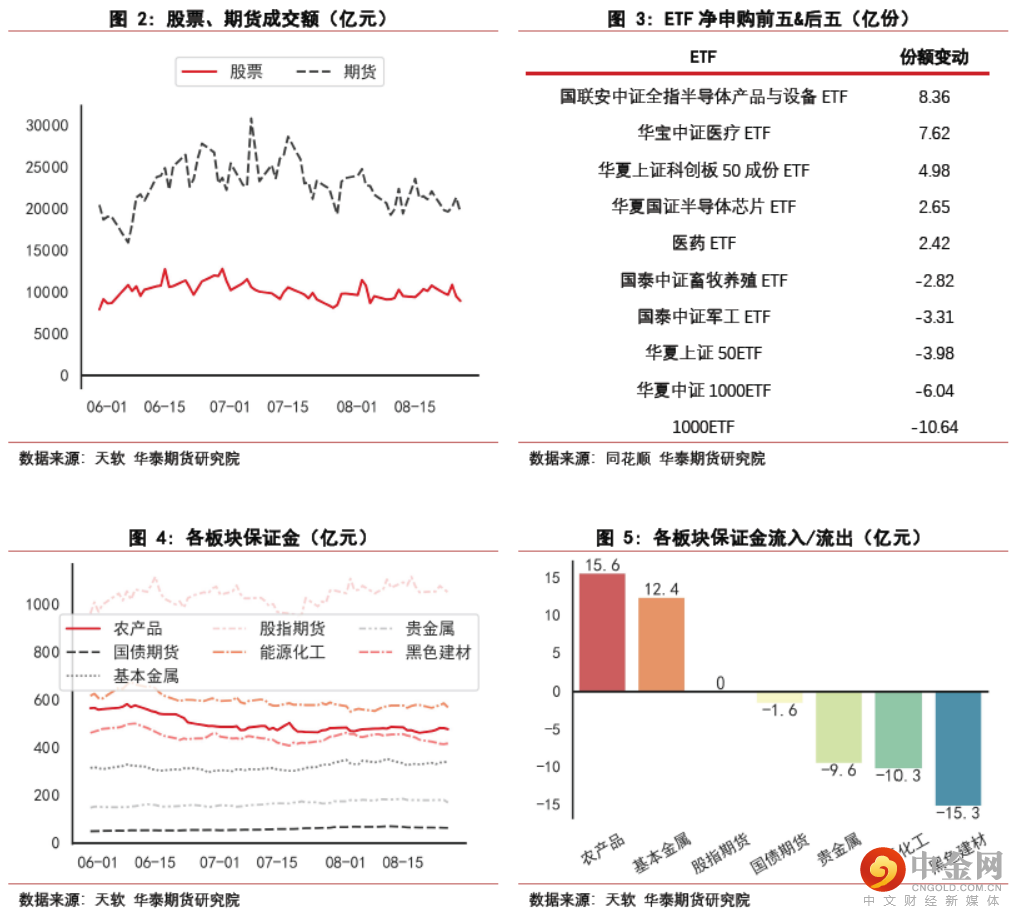

流动性方面,权益市场中,本周国联安中证全指半导体产品与设备ETF净申购最多达8.36亿份,1000ETF净赎回最多达10.64亿份。衍生品市场中,本周农产品板块保证金流入最多达15亿元,黑色建材板块保证金流出最多达15亿元。

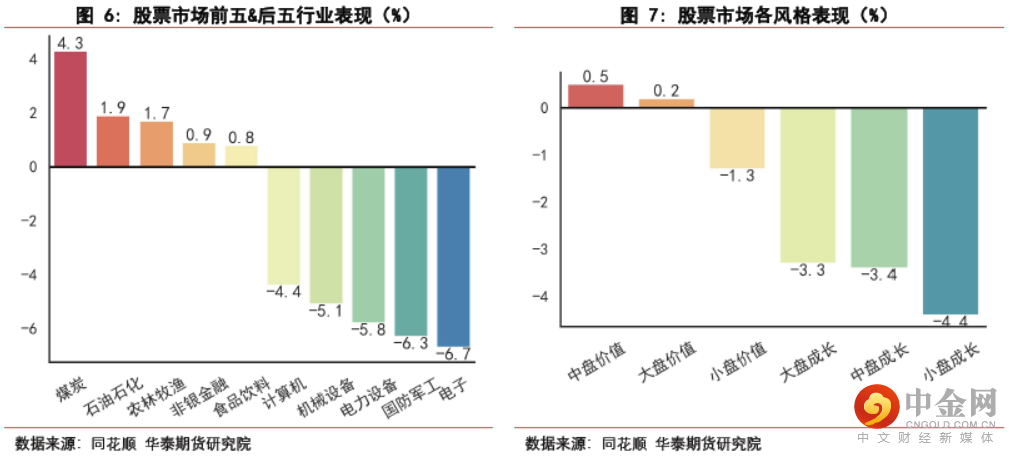

权益市场行业方面,本周煤炭行业表现最好,上涨4.3%;电子行业表现最差,下跌6.7%。权益市场风格方面,中盘价值风格表现最好,上涨0.5%;小盘成长风格表现最差,上涨4.4%。

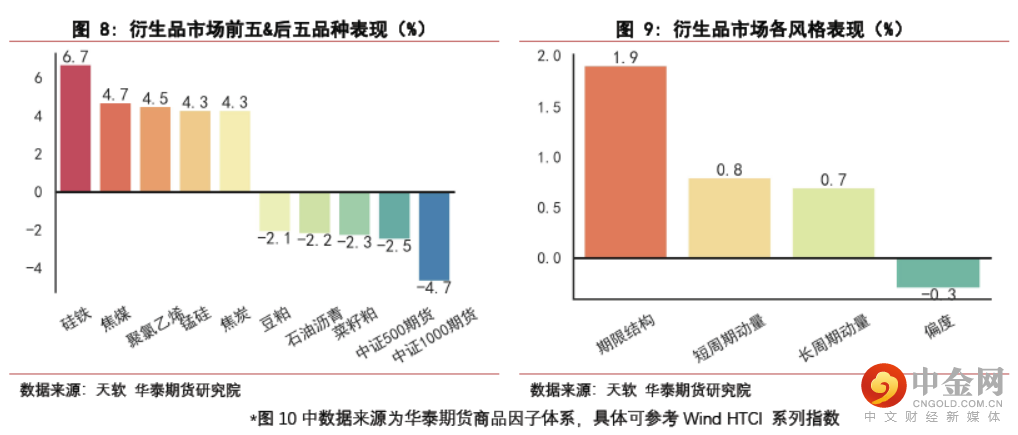

衍生品市场品种方面,本周硅铁表现最好,上涨6.7%;中证1000期货表现最差,下跌4.7%。衍生品市场风格方面,期限结构风格表现最好,上涨1.87%;偏度风格表现最差,下跌0.27%。

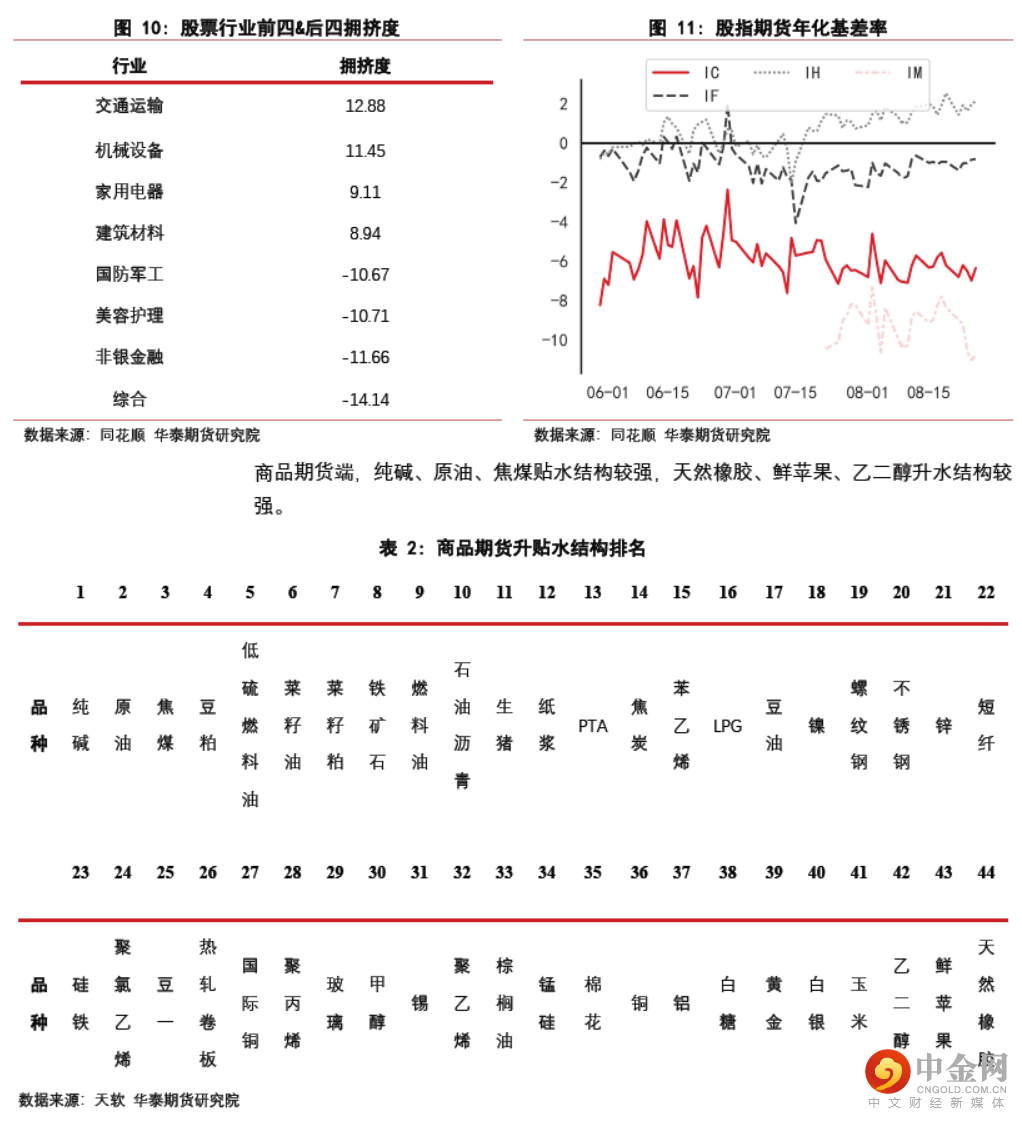

交易结构上,股票行业中交通运输拥挤度最高为12.88分,综合最低为-14.14分。中性对冲端,IH年化基差率均值为0.69%,IF年化基差率均值为-1.11%,IC年化基差率均值为-5.93%。

商品期货端,纯碱、原油、焦煤贴水结构较强,天然橡胶、鲜苹果、乙二醇升水结构较强。

▌市场概览

行情表现

行情表现方面,本周(2022/08/22-2022/08/26)沪深300指数下跌0.86%,商品指数上涨3.54%,国债指数下跌0.26%。上周(2022/08/15-2022/08/19)各类型策略产品中,宏观基金表现最好,上涨0.87%;CTA基金表现最差,下跌0.98%。其中,债券基金跑输国债指数,CTA跑赢商品指数,股票基金跑赢沪深300,中性对冲基金跑赢现金,宏观基金跑赢现金。

流动性

流动性方面,权益市场中,本周国联安中证全指半导体产品与设备ETF净申购最多达8.36亿份,1000ETF净赎回最多达10.64亿份。衍生品市场中,本周农产品板块保证金流入最多达15亿元,黑色建材板块保证金流出最多达15亿元。

板块风格

权益市场行业方面,本周煤炭行业表现最好,上涨4.3%;电子行业表现最差,下跌6.7%。权益市场风格方面,中盘价值风格表现最好,上涨0.5%;小盘成长风格表现最差,上涨4.4%。

衍生品市场品种方面,本周硅铁表现最好,上涨6.7%;中证1000期货表现最差,下跌4.7%。衍生品市场风格方面,期限结构风格表现最好,上涨1.87%;偏度风格表现最差,下跌0.27%。

交易结构

交易结构上,股票行业中交通运输拥挤度最高为12.88分,综合最低为-14.14分。中性对冲端,IH年化基差率均值为0.69%,IF年化基差率均值为-1.11%,IC年化基差率均值为-5.93%。

▌配置建议

战术层面,权益市场中,本周建议多配上证50(IH),空配中证500(IC);商品市场中,本周建议多配原油、低硫燃料油、燃料油、锌、铁矿石,少配天然橡胶、乙二醇、白银、聚氯乙烯、聚乙烯。

基本面角度建议做多RB10-RB01、M2209、RM2209,做空FG01、RB01-HC01。

免责声明:本文的信息由华泰期货整理分析,均来源于已公开的资料,文中的信息分析或所表达的意见并不构成对投资的建议,投资者因文中意见所做的判断,以及有可能产生的损失自行承担。期货期权交易有风险,投资者申请开立期货账户须满足证券期货投资者适当性要求,具备匹配的风险承受能力。