原创

cmcmarkets1989

CMC Markets成立于1989年,现已扩展到全球13个国家,并成为超过100万全球客户的信赖的经纪商。仅在过去的两年中,CMC Markets就赢得了50多个全球奖项,以表彰其致力于个性化、物有所值的客戶服务及技術与创新。

加拿大

CMC Markets市场分析师 Leon Li

该文章版权归CMC Markets所有,未经许可不可转发,违者必究

上周回顾

美国7月季调后非农新增就业人数意外录得52.8万人,远超市场预期的25万人,前值经修正后为39.8万人。失业率环比下降0.1%至3.5%,低于市场预期的3.6%,前值为3.6%。

美国三大股指周五普跌,纳指跌0.85%,报13195.97点;标普500指数跌0.25%,报4140.27点;道指涨0.07%,报32758.48点。

欧股方面,欧洲斯托克50跌0.18%,报3741.3点;德国DAX40跌0.16%,报13629.75点;英国富时100涨0.31%,报7458.48点;法国CAC40跌0.13%,报6494.37点。

亚太方面,富时中国A50涨0.05%,报13569点;恒生指数跌0.93%,报20049.9点;澳洲200指数涨0.23%,报7016点;日经指数涨0.92%,报28136.19点。

美元指数周五涨0.75%,报106.45。澳元兑美元跌0.84%,报0.6913。欧元兑美元跌0.62%,报1.0182;英镑兑美元跌0.71%,报1.2073。

现货黄金涨0.51%,报1775.24美元/盎司。现货白银跌1.43%,报19.89美元/盎司。

国际两油周五小幅收涨,美国WTI原油涨0.74%,报89.74美元/桶;布伦特原油涨1.04%,报97.8美元/桶。

本周重要经济事件和数据

1

美国7月CPI—— 周三

周三北京时间20:30,美国将公布7月通胀数据,市场预期7月CPI小幅回落至8.8%,前值为9.1%;环比预期录得0.2%,较前值1.3%有较大收缩。核心CPI预期同比录得6.1%,前值为5.9%,环比预期录得0.5%,前值为0.7%。

上周五的非农就业报告反映出美国劳动力市场仍然强劲,强化9月会议加息75bps的预期。本周市场将重点关注7月通胀数据,或将对美联储在9月的决策起到重要作用。从通胀数据的预期来看,由于能源价格的进一步回落,市场预期CPI略有下滑,环比降幅明显。但剔除食品、能源的核心CPI同比预期仍进一步上行,或体现在住房通胀上。根据目前的FED Watch的预测来看,截至8月7日,预期美联储将在9月会议上加息75bps的概率为68%,加息50bps的概率为32%。

2

中国7月信贷和社融数据—— 周二

周二北京时间12:30,中国将公布7月M1,M2货币供应同比、社会融资规模和新增人民币贷款。其中市场预期7月M2货币供应同比为11.4%,与前值持平;M1货币供应同比预期增长5.9%,前值为5.8%。7月社会融资规模预期为14,250亿元,与上月的51,733亿元有较大程度收缩;7月新增人民币贷款预期为12,000亿元,相较于6月的28,100亿元有较大程度收缩。

3

中国7月CPI、PPI—— 周三

周三北京时间9:30,中国将公布7月CPI和PPI数据。市场预期7月CPI同比上涨2.9%,前值为2.5%;PPI同比预期为4.9%,前值为6.1%。7月虽然仍出现局部反弹,但整体可控。7月猪肉、蔬菜价格较6月仍呈现上升势头;新能源车在7月消费继续维持6月的强劲势头,这得益于疫情后的需求释放、免购置税和国家补贴背景下。因原材料价格的进一步回落,市场预期7月PPI同比回落,PPI与CPI“剪刀差”进一步缩窄。

4

美国7月PPI —— 周四

周四北京时间20:30,美国将公布7月PPI数据,市场预期7月PPI同比10.6%,前值为11.3%;环比预期为0.3%,前值为1.1%。

5

美国8月密歇根大学消费者

信心指数初值 —— 周五

周五北京时间22:00,美国将公布8月密歇根大学消费者信心指数初值,市场预期为52,前值为51.2,若数据符合或超预期,即为消费信心自5月以来陆续回暖。

6

美联储官员讲话

周三北京时间23:00,2023年FOMC票委、芝加哥联储主席埃文斯就美国经济和货币政策进行讨论。

周四北京时间2:00,2023年FOMC票委、明尼阿波利斯联储主席卡什卡利就通胀进行讨论。

周五北京时间7:30,2024年FOMC票委、旧金山联储主席戴利接受彭博的采访。

主要关注美联储官员在优秀的非农报告的背景下,对9月加息幅度的看法。

以下是具体经济数据和事件:

周一

欧元区8月Sentix投资者信心指数

周二

中国7月M1,M2货币供应年率

中国7月社会融资规模

中国7月新增人民币贷款

周三

中国7月CPI

美国7月CPI

EIA月度短期能源报告

2023年FOMC票委、芝加哥联储主席埃文斯就美国经济和货币政策进行讨论

周四

美国7月PPI

2023年FOMC票委、明尼阿波利斯联储主席卡什卡利就通胀进行讨论

IEA,欧佩克月度短期原油市场报告

周五

英国6月三个月GDP

美国8月密歇根大学消费者信心指数初值

2024年FOMC票委、旧金山联储主席戴利接受彭博的采访

本周重要产品关注

纳斯达克100指数 NDAQ —— 日线图

图片来源:CMC Markets

上周五由于非农数据意外超预期,在触及此前目标13300附近后受阻收阴。从目前来看,数据引发了市场对9月加息75bps的预期大幅升温,这从短期来看会施压于美股。本周需要关注周三公布的通胀数据,虽然数据显示7月CPI同比略有降温,相较于6月有明显收窄,但仍居高位。因此,若通胀数据不能给市场带来更大的“惊喜”,美股进一步上行的空间将受到限制。因此,本周更倾向于调整行情,投资者可选择低位跟踪处理。

从趋势上看,价格初步形成上行通道,短期第一支撑参考通道下轨支撑:12700附近。若价格失守该水平或进一步下探12150 - 12200附近。

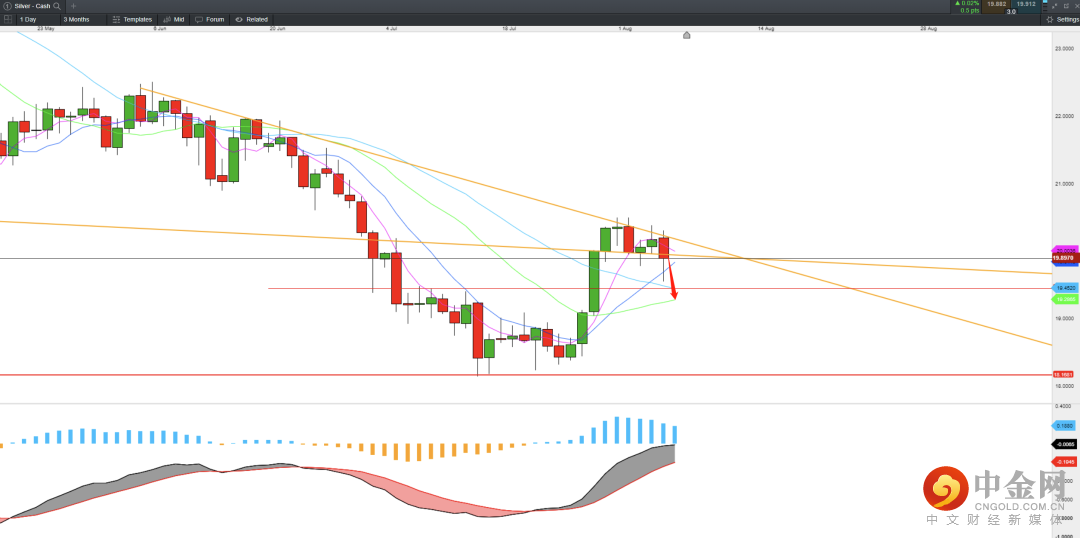

白银兑美元 XAG/USD —— 日线图

图片来源:CMC Markets

白银上周整体表现平平,呈现震荡行情。日线级别承压于下行趋势线。价格上周五失守20整数大关。本周若价格不能重新站稳20上方,或面临进一步的回落趋势。下方支撑:19.4。若白银价格向上突破趋势阻力至20.5上方,价格或进一步延续上行趋势。策略上更倾向于短期修正后的低吸布局。

美元兑加元 USD/CAD —— 日线图

图片来源:CMC Markets

因非农数据表现亮眼提振了美元,美加上周五强势反弹,实现反包。价格有二次抬头之势。MACD指标有底背离迹象。若形成金叉则意味着价格或进一步向上延续。上方目标参通道上轨压力处1.313附近,预计在此处将受阻。

美元兑人民币 USD/CNH —— 日线图

图片来源:CMC Markets

美元兑人民币呈现上升三角形结构,中美货币政策仍然呈现分化,基本面仍支撑美元强于人民币。因此,价格或进一步上行。上方阻力关注6.8,若价格向上出现结构破位或进一步打开上行空间。RSI指标有抬头向上之势。

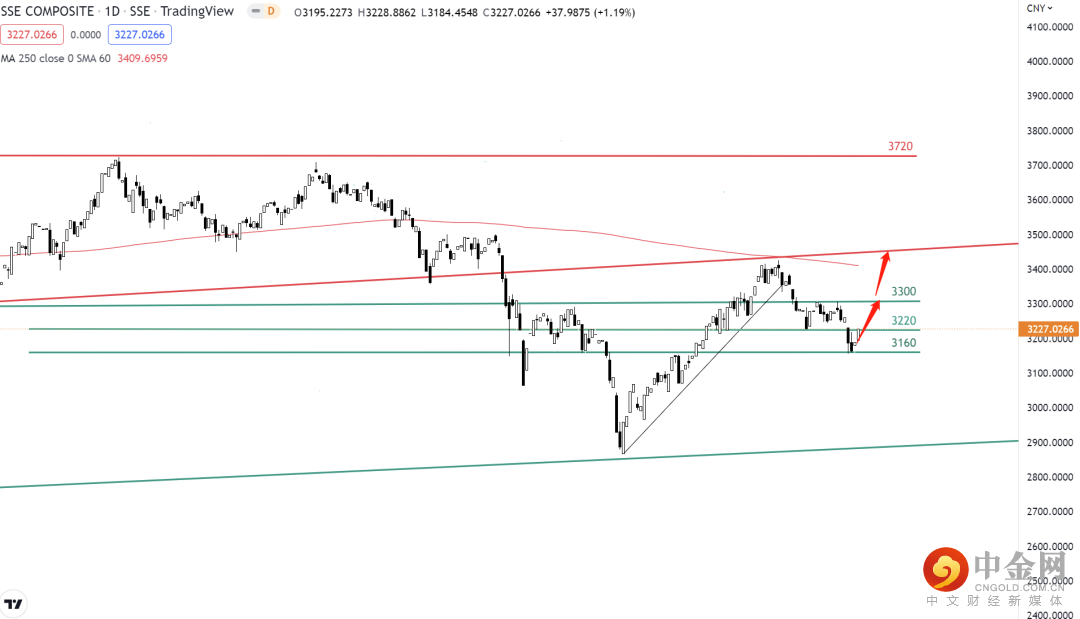

上证指数 SSE —— 日线图

图片来源:Tradingview

中国经济复苏速度在7月受疫情拖累,制造业扩张速度放缓,服务业因需求低迷陷入收缩。预计后续银行信贷将加速投放,并且汽车消费在政策支持下仍处于高景气度表现,房地产市场或持续回暖,疫情扰动因素减弱或支持服务业复苏。上证指数在7月受经济拖累持续下挫,在3150附近遇到较强支撑,预计在此处将迎来二次反弹机会。目标:3300,3450。

如果您有任何关于市场的疑问,请将问题发送以下邮箱Analyst.CN@cmcmarkets.com

CMC分析师的周一放送

每周重要经济数据,财经事件整理;实盘市场走势预测;技术分析教学;宏观经济分析;交易心理和仓位管理教学,由CMC Markets市场分析师Leon Li 为您讲解。

时间:8月8日,15日,22日,29日

奥克兰时间21:30/悉尼时间19:30/北京时间17:30

扫一扫以下二维码,

注册CMC Markets每周一的市场行情分析讲座

李竹君 Leon Li

CMC Markets市场分析师

Leon是CMC Markets大中华地区上海团队成员,主要研究外汇、贵金属、股指期货等产品,擅长基本面和技术面分析。

根据多年的金融衍生品交易经验,Leon认为金融市场作为一个时刻充满未知性的领域,投资者在研究投资策略的同时,还应当不断强化自身的交易心理以及风控意识。能做到对自身策略的严格执行,要具有高度的自律性。

Leon拥有澳大利亚莫纳什大学 (Monash University) 工商管理硕士学位,曾在澳大利亚本土券商有多年的工作经验,其市场分析和评论经常发表在多家主流媒体。Leon持有澳大利亚证券从业资格证书 (RG146- Derivatives, Foreign Exchange, Generic Knowledge) , 他能时刻给予客户逻辑清晰,高专业性和时效性的分析。

免责声明

上述内容只提供一般信息而并不是根据您的投资目的,经济状况与个人需求而制定的。因此,您需要把以上信息与您的投资目的,经济状况与个人需求相互结合并分析运用。

由于投资CMC Markets衍生品会涉及重大风险, 因此并不适合所有投资者。若您是加拿大、新西兰、新加坡客户或澳大利亚CMC Pro客户,您的损失有可能超出您的初始保证金。您并非实际拥有标的资产或其相关权益。我们提倡您征求独立建议以确保您开始交易之前完全了解所需承担的风险。根据市场的波动性与流动性,点差有可能会扩大。在您决定是否申请投资该金融产品之前,请您务必参考我们的产品披露声明书、信息备忘录(适用于CMC Pro用户),或新西兰的产品披露声明、相关交易的条件和条款,或新加坡和加拿大的业务细则与其他CMC Markets的相关文件。业务细则与其他CMC Markets 的相关文件。对于澳大利亚和新西兰客户,所有关于CMC Markets 的产品服务信息,包括收费标准都可以从我们的金融服务指南或信息备忘录(适用于CMC Pro用户)里找到。我们的CFD目标市场确认函对我们的金融产品适用人群有详细描述。对于加拿大客户,差价合约交易可在CMC Markets注册或免于注册的司法管辖区进行, 而在艾伯塔省,仅对经认可的投资者开放。

以上指南里面所运用的例子均是假设性质而且以举例为目的,并不旨在提示标的资产未来如何表现,或者CMC Markets如何行使其权力或酌情权。所有收费与保证金率会随时间改变而进行调整。

CMC Markets Asia Pacific Pty Ltd ABN 11 100 058 213 AFSL No. 238054

1300 303 888 www.cmcmarkets.com.au

CMC Markets NZ Limited Company Registration Number 1705324

0800 26 26 27 www.cmcmarkets.co.nz

CMC Markets Singapore Pte. Ltd. Registration Number UEN200605050E

1800 559 6000 www.cmcmarkets.com.sg

CMC Markets Canada Inc. Registration Number 4303075

1866 884 2608 www.cmcmarkets.ca

#

个

上一篇

下一篇