投资要点

当前海外主要经济体面临的通胀压力都比较大,货币政策被动收紧,对全球资产价格也产生较大影响。而对全球流动性影响较大的是,美联储的货币政策会如何走?当前美国经济增速略有放缓、失业率处于低位的情况下,美国的通胀能够快速回落吗?这会是美联储加息政策的关键。美国 5 月通胀大超预期,引发市场加息预期的大幅升温。那么,当前美国潜在通胀压力如何?后续通胀趋势如何?本篇专题对美国通胀结构进行拆解,然后对未来通胀数据做出预测。

1. 谁在扰动通胀?

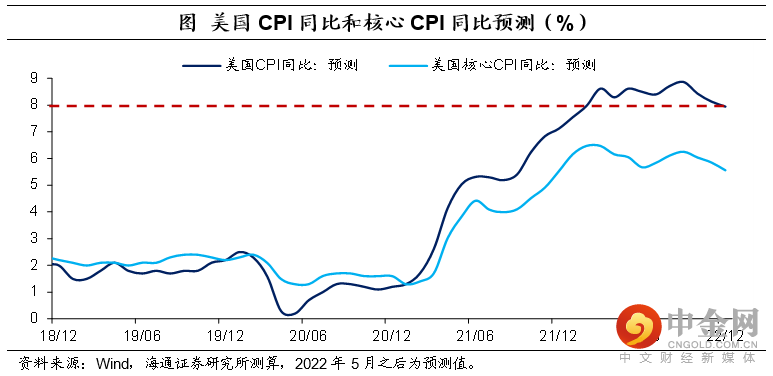

美国通胀再上冲。5月美国CPI季调同比为8.5%,较4月上行0.3个百分点,大超市场预期,仍为近40年以来高位。尽管核心CPI季调同比放缓至6.0%,但这主要是受基数效应影响。从环比来看,5月核心CPI季调环比依然高达0.6%,处于近40年来高位。

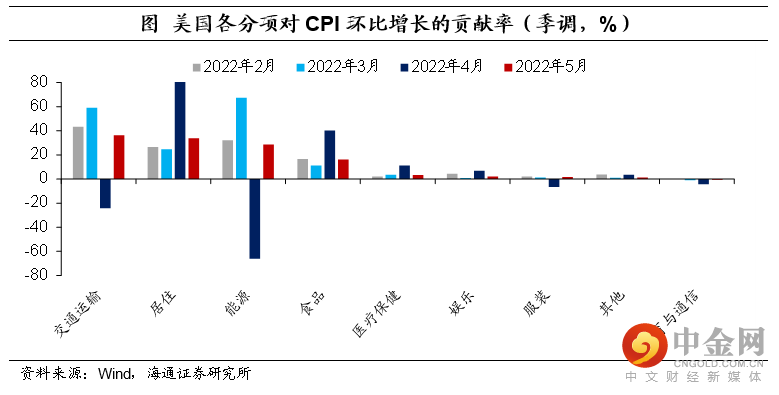

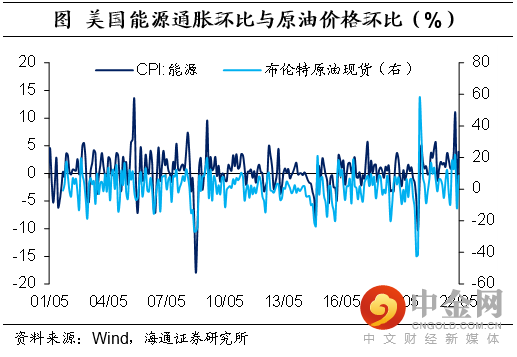

谁在扰动通胀?考虑到5月核心通胀环比持平上一月,那么扰动通胀的关键在于能源和食品。从环比来看,5月能源通胀环比大幅转正至3.9%(上一月为-2.7%),5月食品通胀环比继续上行至1.2%,为1990年以来新高(除2020年4月外),二者对CPI环比增长的贡献超过4成。这很大程度上依然是与地缘风险持续有关。例如,受欧洲对俄罗斯新一轮制裁决议影响,布伦特原油期货价格一度回升至120美元/桶以上。此外,天气干旱以及逆全球化等因素也持续影响能源和食品价格。

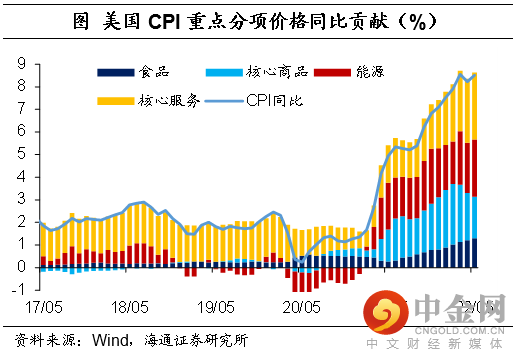

除能源和食品,还有什么值得关注吗?从结构来看,美国通胀是全面性的,除核心商品通胀略有回落外(仍在历史高位),核心服务、能源、食品通胀均在上升。截至5月,核心服务、核心商品、能源以及食品通胀对CPI同比增长的贡献率分别为34.9%、21.6%、29.6%以及15.3%。

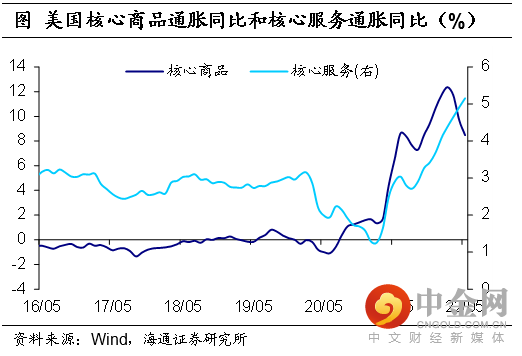

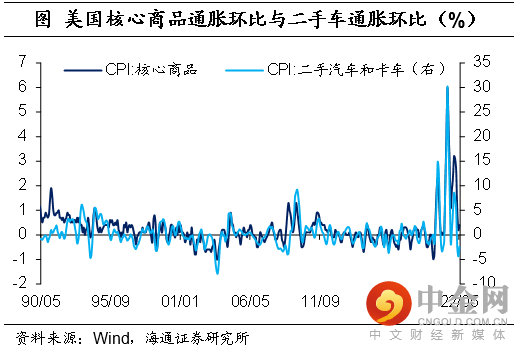

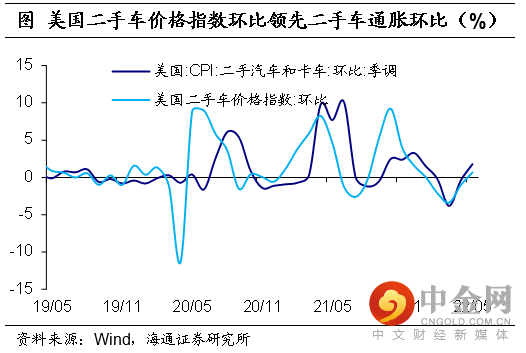

进一步来看,核心商品通胀同比已经连续3个月回落,核心服务通胀则已经连续9个月上行。这主要与美国疫情缓解后,消费需求逐步从商品向服务转移有关。其中,核心服务通胀持续上行,主因租金通胀持续上行至历史高位,而租金通胀的权重又较高,后续会继续推动核心服务通胀上行。但核心商品通胀环比连续2个月回升至0.7%,使得商品通胀快速回落的期待落空,而这或与全球供应链仍未大幅缓解有关。例如,5月二手汽车和卡车价格环比大幅转正至1.8%(上一月为-0.4%),新车价格环比维持在1.1%。

2. 潜在通胀亦高

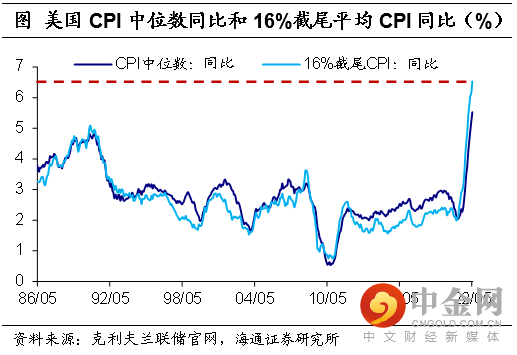

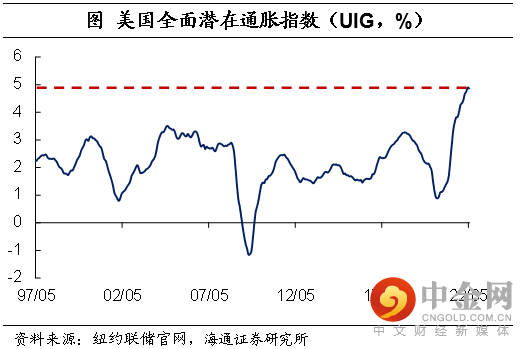

我们在报告《面对高通胀:美联储能“软着陆”吗?》中曾指出,近几年受疫情影响,除食品和能源外,休闲旅游、住宿餐饮以及交通运输等价格同样波动较大,或对核心通胀信号产生一定干扰。而通胀中位数和修正平均通胀指标可以剔除掉通胀中波动较大成分的干扰,或更具参考价值。那么,美国潜在通胀如何呢?

美国潜在通胀同样高压。根据克利夫兰联储公布数据显示,5月美国CPI中位数同比上行至5.5%;16%截尾平均CPI同比则上行至6.5%,均为有数据以来新高。而且环比也连续4个月扩大,分别达到0.6%和0.8%的历史新高。此外,纽约联储构建的全面潜在通胀指数显示,5月维持在4.9%的历史高位。

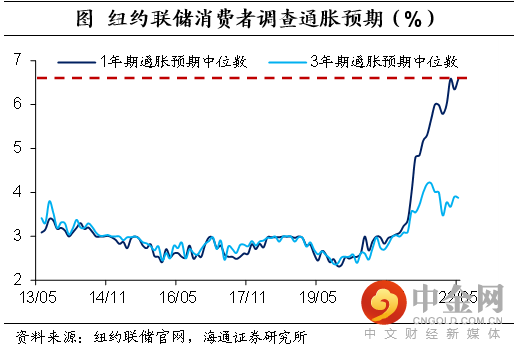

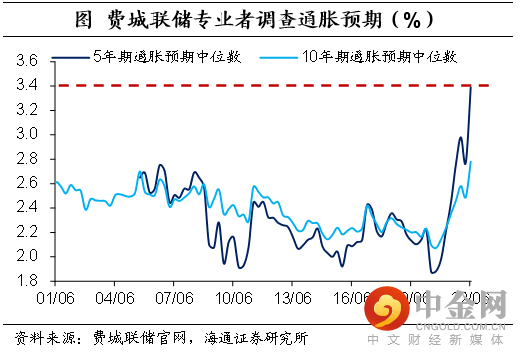

除现实通胀持续高压外,通胀预期也在历史高位,而通胀往往会自我实现,通胀预期的抬升,会造成实际的通胀压力。例如,纽约联储消费者调查显示,截至5月,1年期通胀预期中位数回升至历史高点的6.6%;3年期通胀预期中位数也回升至3.9%,居于相对高位。费城联储专业者调查显示(包含经济学家在内),截至2季度,5年期和10年期通胀预期中位数为3.4%和2.8%,均为有数据以来新高。美联储构造的共同通胀预期指数(CIE)显示,截至1季度,长期通胀预期指数来到历史高位。

此外,截至6月24日,5年期和10年期盈亏平衡通货膨胀率分别为2.8%和2.6%,均在历史高位。

3. 未来趋势如何?

从前文可知,当前美联储面临的核心矛盾为高通胀,因而美国通胀的未来走势,将是影响美联储决策的关键所在。那么,如何判断美国通胀的未来走势呢?

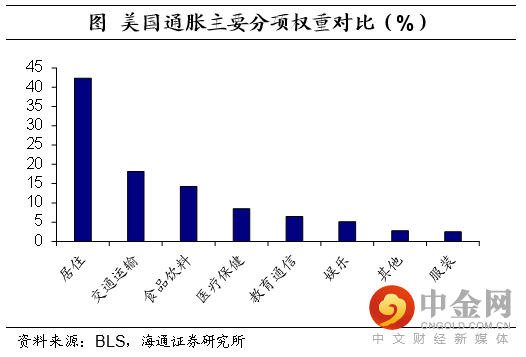

从通胀八大分项来看,美国通胀中权重最高的项目为居住,超过40%;其次,为交通运输和食品饮料,均超过14%。可见居住是未来通胀的关键基础项,而食品和能源是主要的边际扰动项。

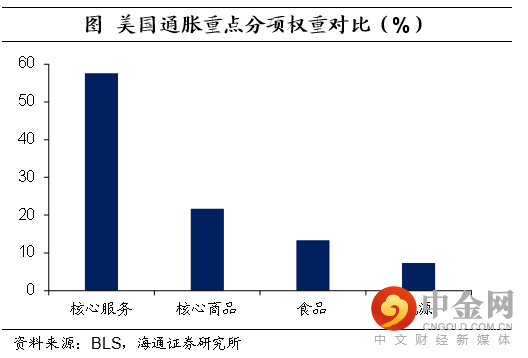

考虑到八大分项中部分项目或存在交叉影响,例如能源商品和能源服务等分布在不同项目中,能源的波动或干扰其他分项走势的判断。为了便于判断未来通胀的走势,我们将通胀重新划分成核心服务、核心商品、食品和能源四个项目。其中核心服务权重最高,接近60%,主要体现为租金通胀(权重超过3成);而核心商品权重也超过20%。

因而,我们可以尝试从这几个项目去观察通胀未来走势。

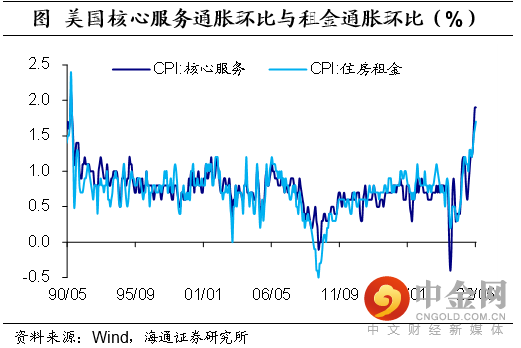

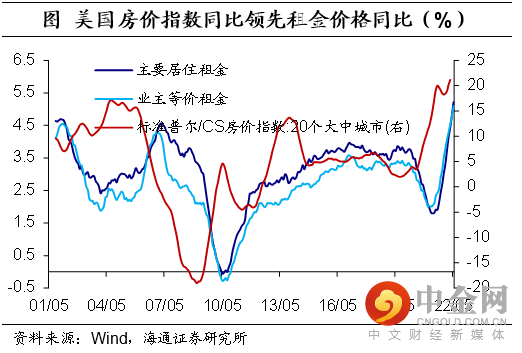

首先,从租金角度来看,未来核心服务通胀仍趋上行。从历史数据来看,核心服务通胀与租金通胀走势几乎一致,这很大程度上与租金通胀权重较高有关。截至5月,核心服务通胀和租金通胀均达到90年代以来新高。

进一步来看,当前房价仍在高增长,截至3月,美国20大中城市房价增速达到21.2%,为有数据以来新高;而房价增长对于租金增长大概领先6-12月左右,因而租金增长仍在上行趋势中。加之,美国疫情缓解后,出行服务大幅增加,酒店、机票等价格均已超出疫情之前水平。可见,未来核心服务通胀仍趋上行,这也意味着接下来美国或长期面临高通胀压力。

其次,从供应链角度来看,核心商品通胀下行或较慢。从历史数据来看,核心商品通胀与二手车通胀走势较为一致,尤其是在疫情影响下,全球供应链受到较大冲击,二手车通胀大幅推动核心商品通胀上行。

考虑到美国疫情逐步缓解,供应链压力得到缓解,去年同期核心商品通胀基数也较高,核心商品通胀应当持续下行,但近期这一趋势有所中断。这很大程度上或与全球供应链仍严峻有关。一方面,疫情冲击的影响仍未完全修复;另一方面,地缘风险也在持续干扰。根据纽约联储公布的数据显示,截至5月,全球供应链压力指数仍居于历史高位。可见,未来核心商品通胀回落速度或仍较慢。

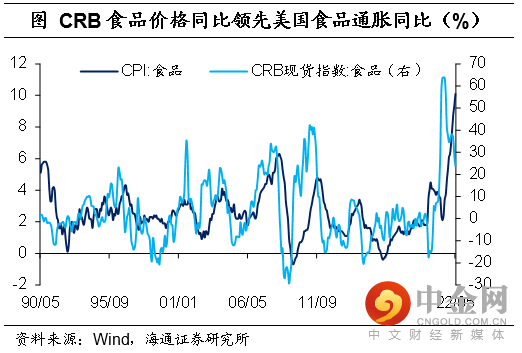

最后,食品通胀大概率延续上行,能源通胀则波动较大,取决于地缘风险变化。受疫情冲击、地缘风险以及天气干旱等因素影响,从去年下半年开始,美国食品通胀持续上行至近40年来新高,过去1年环比也持续在历史高位。考虑到干扰因素目前并无明显缓解,食品通胀大概率延续上行趋势。

而能源通胀走势则与原油价格走势高度相关,若后续地缘风险处于稳定状态,原油价格大概率处于高位震荡,那么能源通胀将有所放缓;若地缘风险再度恶化,原油价格再度反弹,仍会推动能源通胀回升。

综合来看,我们预期美国未来通胀将持续在高位,且仍有上冲风险。假设未来地缘风险相对稳定的话,美国整体通胀仍有可能在3季度末上冲,随后再回落,直到年底才回落至8%以下。其中,3季度再度上冲的关键在于租金通胀的上冲以及食品通胀处于高位。若地缘风险再度恶化,通胀风险或更高。

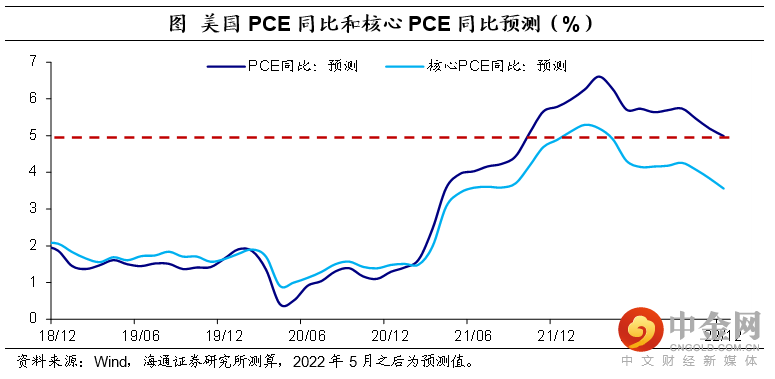

那么,美联储更为关注的核心PCE通胀趋势如何呢?从权重来看,PCE中能源和食品权重低于CPI,而核心商品和核心服务权重都高于CPI,其中,PCE中居住权重显著低于CPI,而医疗保健权重显著高于CPI。从统计范围来看,PCE统计的范围相对更广。此外,二者计算方法也有所差异。基于此,我们预期美国核心PCE同比需要到年底才回落至4%以下,全年或在4%以上。

4. 滞胀风险加剧

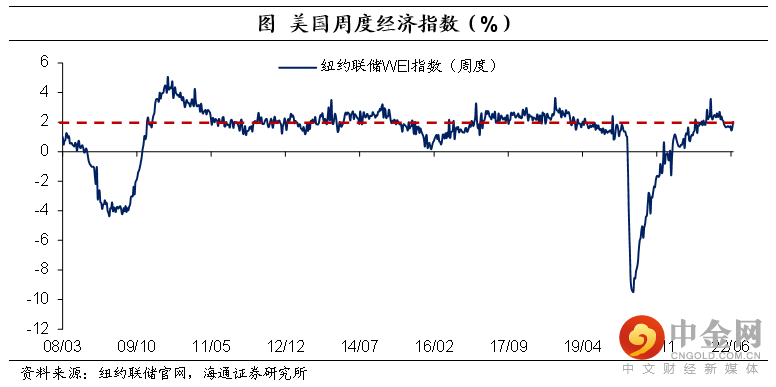

美国经济有所放缓。截至6月18日,美国周度经济指数平均增速回落至2.0%左右,不过依然高于疫情之前的水平。这很大程度上或与居民收入仍保持高增长,对消费仍有支撑有关。例如,截至4月,美国工资收入年化平均增速为6.6%,而在疫情之前,基本都维持在5%以下。

考虑到美国通胀持续在高位,美联储加息也在持续,高通胀和高利率会对经济增长产生一定抑制作用。因而美国陷入滞胀的风险在加剧。

难以停止的美国加息。如果美国出现滞胀,美联储会停止加息吗?我们认为短期内不会。我们在之前的专题《全球“滞”与“胀”:加息能停否?》中指出,尽管当前美国经济有所放缓,但并没有出现大幅失速,而且失业率仍处于历史低位,居民收入仍有增长,服务消费仍有修复空间。因而美联储当前的核心矛盾是通胀,美联储年内加息的步伐大概率不会停止。

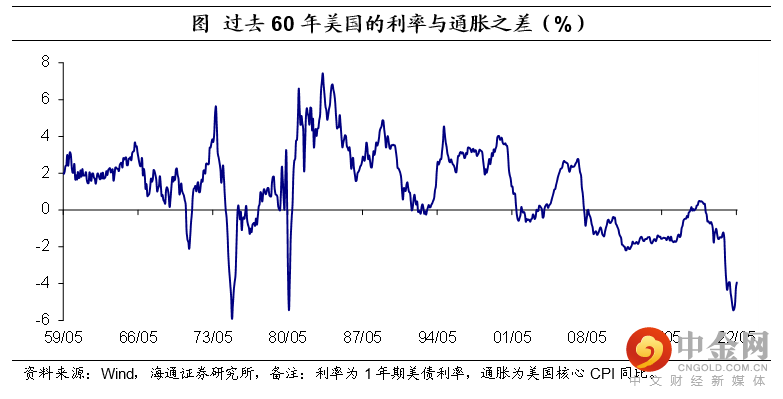

此外,回顾过去美国名义利率与通胀的关系来看,这一轮加息节奏或相对偏慢,美国名义利率远远落后于通胀水平。美联储或还需去弥补之前欠下的加息“缺口”。

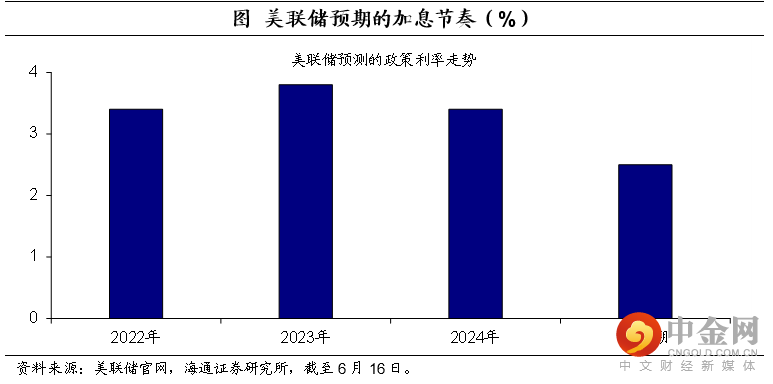

截至6月16日,美联储最新点阵图显示,所有成员均预期2022年至少加息12次至3.0%(每次25BP),2022年预期利率中枢由3月时的1.9%大幅上调至3.4%。此后,2023年还要加息1-2次,利率中枢为3.8%;不过,接近8成的成员认为2024年要降息。

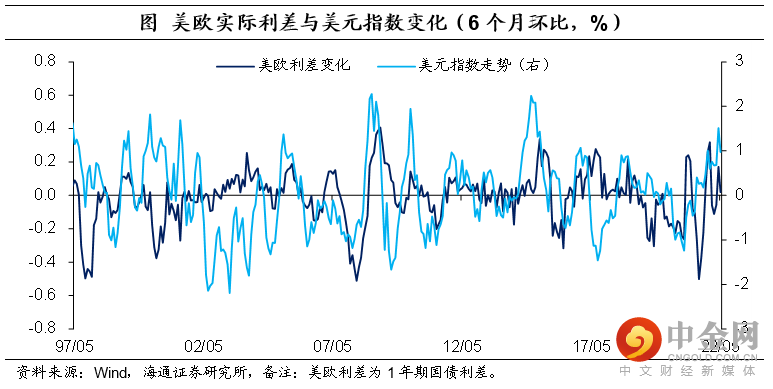

美元流动性收紧,美元指数维持强势。在通胀偏高、加息继续的情况下,美国国债利率大概率会继续上行。在主要经济体中,美国经济增长要好于其它,美元指数维持强势。美联储的货币政策会影响到全球的流动性,新兴货币仍会面临贬值压力,货币政策空间或受限。

另外,如果美国陷入滞胀,对美股也相对不利。回顾历史来看,美股盈利和美国实际经济增长周期是高度相关的。如果出现滞胀的局面,经济下行,企业盈利承压;但同时通胀压力仍然较大,美联储货币政策空间相对较小,美国利率却很难大幅下行,将同时影响美股估值和风险偏好。