善战者,立于不败,而后求胜。

在资本市场,没有永恒的红,也没有永恒的绿。只有,永恒的变化。

在投资理财中,如果你想获得长期稳定的收益(擅长在剧烈的行业轮动中“穿梭”的选手除外),要先降低亏损风险,长期不败,才能永远制胜。

为了降低投资风险,

你可以选择长期投资,让“时间的力量”来熨平产品的净值波动;

你可以选择价值投资,布局“低估值”,在较高安全垫的基础上,静候佳绩;

你还可以选择组合投资,多元化配置资产,定期对组合中的资产配比再平衡,以保证收益符合长期目标。

行业存在周期性,投资者若能理性进行组合配置,而不总是追逐热点,对增强投资体验可能很有裨益。

不要总盯着最美好的时刻

“花无百日红,股无千日好。”小编梳理了近五年来各行业板块的年度表现,感受愈加强烈。

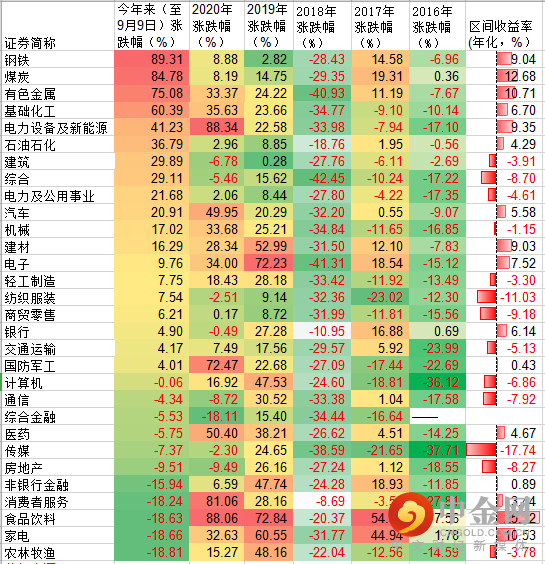

先看今年来涨势最好的板块——钢铁煤炭。根据中信证券一级行业指数,今年来(至9月9日),这两个板块指数涨幅均超过80%,其中钢铁板块指数涨幅89.31%,煤炭板块指数涨幅84.78%,排名为30个行业最先。(数据来自wind,过往业绩不代表未来表现)

虽然9月10日当天这两大板块均有所回调,但对今年来整体涨幅并无根本影响。

备注:数据来源于wind,历史业绩不代表未来

是不是很惊人?如果你赌对了“赛道”,那么你今年的投资体验真是做梦都要笑醒了。

但是,真正选对赛道的人能有多少呢?

如表所示,作为周期股,钢铁、煤炭在近几年都是不受人待见的“冷门股”。2016年至2020年5年间,这两个板块的整体表现都较为劣势。

比如,

在2019年和2020年以食品饮料为代表的蓝筹白马开启大涨行情,带动市场上涨时,钢铁、煤炭板块的整体涨幅均在8%,最热门的食品饮料年涨幅在80%左右;

2018年,钢铁、煤炭板块整体下跌近3成,大约为市场平均线;

2017年,这两个板块表现较为景气,但涨幅均在20%以内,与消费者服务、食品饮料板块的涨幅相比,不能同日而语。(数据来自wind)

因此,钢铁煤炭今年的亮眼表现,堪称“多年媳妇熬成婆”。正应了那句话,“今天你对我爱理不理,明天我让你高攀不起。”

但相对应地,前两年非常火热的食品饮料大消费板块,今年的表现可谓遭遇“滑铁卢”,可以说,“前两年爬的有多高,今年摔得就有多惨。”

这个案例,或许体现了组合投资的重要性。

假如你前两年跟风买入消费类基金的同时,挑选一些低估值的优质产品(包括但不限于钢铁、煤炭)进行组合配置,那么,前两年你的收益看似有所减弱,但今年投资体验可能会大幅提升,一方面产品回撤的规模会缩小,另一方面可能会踩中今年行业景气风格。

再比如,如果你看准大消费赛道,在当前估值较低的形势下,也进行一些组合配置,未尝不是可选项(前提是你进行深入研究,看好这个赛道,且能忍受短期波动)。

总追逐热点,踏空的概率会增大。组合投资,多元化配置,或许是保证长远收益的可行之道。

换个角度看待“冷板凳”

看了行业表现,再来看宽基指数表现。

今年最火的宽基指数是什么?中证500。今年初至9月9日,中证500指数涨幅为19.64%,中证1000指数涨幅为18.86%,同区间内沪深300指数下跌4.63%。(数据来自wind)

可见,中证500指数表现非常亮眼,沪深300表现较为低迷。那么,投资者在抢占中证500指数增强阵地的同时,就不需要配置沪深300指数了吗?

并不是!

我们也应该看到,前两年以蓝筹白马股为代表的核心资产推动沪深300指数大幅上涨,2019年至2020年,沪深300的涨幅分别达到36.07%及27.21%,同区间内,中证500表现逊色于大盘。(数据来自wind)

一类风格的基金,往往在收益最美好的时候,大家一拥而上;而在收益较为冷淡、性价比很好的时候,经受“冷板凳”待遇。

如果你有先见之明,提前将大盘/蓝筹风格与小盘/成长风格,根据自身风险偏好、对市场的预判,进行组合配置,或许,长远来看,也会有更舒服的投资体验。

如何提升投资体验?

在剧烈的行业轮动中,如果只持有单只基金投资,估值过高/涨幅太大/出现风险时回撤几率往往更高。做好基金组合投资、分散风险非常必要。

而你可以选择的方式也可以有很多种,比如多行业配置,周期行业+景气行业产品的组合;比如多策略风格产品配置,价值型产品与成长性产品的组合;比如主动管理产品与被动产品的组合,两三只主动管理基金+行业指数基金;

还比如主动管理与量化投资的组合。最近量化投资非常火,很多投资者都在问,主动管理和量化投资的区别是什么?中信建投证券金融产品及创新业务部资深研究员刘辰琛认为,主动管理基金经理,像是经验丰富的老中医,选出具有长期内生价值增长的好股票,投资期限通常比较长;量化投资更像是西医,通过机器作一些列检查,只要数据出来,其实靠机器就能得到一个大概率正确的判断,量化投资有点像是天气预报,通过以技术面为主的因子对短期股价涨跌作预测。

因此,主动管理和量化投资可以作为组合配置的一种方式,形成有益补充。

此外,还包括股债产品的组合,大盘蓝筹风格与小盘成长风格的组合,投A股产品及QDII产品的组合等等。当然,投资FOF产品也是购买一揽子基金的一条途径,但也要穿透到FOF管理人的配置层面,充分了解其管理能力。

要避开一些误区

但小编还想提醒你的是,在组合投资中,有一些误区最好能避开:

一、持有基金数量并不是越多越好,数量太多太过分散,就缺失了配置的意义。投资者对基金产品要有深入的研究,最好是“核心+卫星”的方式,比如配置两三只主动基金,长期持有;同时考虑配置数只行业基金,提高资产配置的潜在收益能力;

二、持有基金一定要有策略配置关系,不要跟风投资,更不要拍脑袋决策。

三、长期持有,一旦形成决策就要坚定长期持有,淡化短期波动,以获得长远稳定的收益率。

如果你已经接受了组合投资的理念,作为专业财富管理机构,中信建投证券帮你筛选出了很多好产品可供配置,我们有严格的产品筛选和评价体系,和市场上最优秀的管理人达成合作。

选好产品,到中信建投!我们是您贴心的财富顾问,为您的财富保值增值,保驾护航!

风险提示:本报告不代表中信建投证券观点,仅属于基金投资策略讨论,不作为投资建议,本报告的调研内容为后续整理,不保证整理内容与调研原文完全一致,另外基金经理观点可能发生变更,我们对信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生变更,我们已力求内容的客观、公正,但文中的观点、结论和建议仅供参考,列示的基金名称也仅做示例,非基金宣传推介,历史业绩不代表未来,任何人据此做出的任何投资决策与中信建投证券以及作者无关。基金产品详情请阅读基金法律文件,并以之为准,基金投资有风险,决策须谨慎。